Типы

Виды векселей — это одна из ключевых концепций. Вексель может быть:

- Простой — означает обязательство должника выплачивать держателю согласованную сумму, которая ничем дополнительно не обусловлена. Присутствуют только 2 стороны во взаимоотношениях.

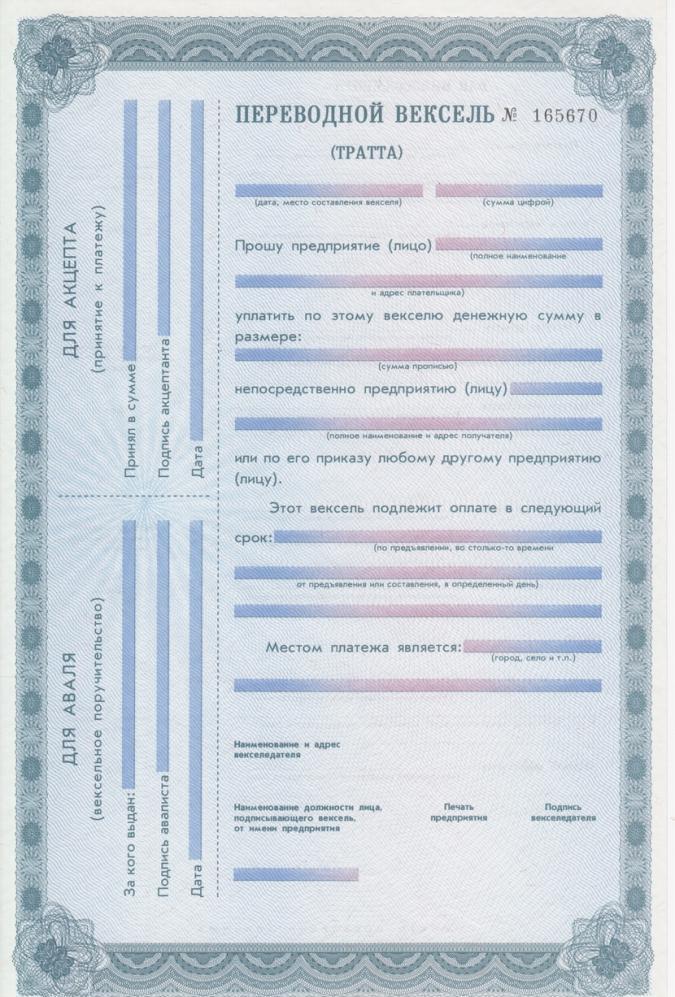

- Переводной — это долговая бумага, на которую плательщик получает от векселедателя письменное уведомление без каких-либо условий для оплаты вышеуказанной суммы.

Здесь уже задействованы три стороны: тот, кто выдает вексель, получатель средств, плательщик.

В данном случае это обязательно сопровождается процедурой (акцептом), подтверждающей способность плательщика выплачивать получателю денежную сумму.

На самом деле он является особым случаем соло-векселя. Первоначально все бумаги этого типа являются простыми: с их помощью должник обязан выплатить кредитору указанную сумму.

Налог на прибыль организаций

Налогообложение доходов по векселям третьих лиц осуществляется согласно ст.280 НК РФ. В соответствии со ст.ст.250, 271, 328 НК РФ проценты по векселям признаются доходом на конец соответствующего отчетного периода независимо от даты выплаты дохода векселедателем. Для финансовых векселей это разница между номинальной стоимостью и суммой фактических затрат на приобретение. Таким образом, в течение времени владения векселем векселедержатель равномерно начисляет доход. Порядок расчета дохода зависит от срока платежа по векселю:

- Вексель «по предъявлении» должен быть предъявлен к платежу в течение одного года с даты его составления. Таким образом, процент (дисконт) рассчитывается исходя из возможного срока обращения — 365 (366) дней (п.34 Положения о переводном и простом векселе). В составе налоговой базы в доходах учитывается процентный (дисконтный) доход за период фактического владения ценной бумагой.

Пример. Векселедержатель приобрел 1 октября 2003 г. вексель номиналом 500 000 руб. со сроком «по предъявлении» за 300 000 руб. Дисконт по векселю составляет 200 000 руб. Дисконт, приходящийся на один день, — 547,95 руб. (200 000 руб. / 365 дней).

Таким образом, по состоянию на 1 января 2004 г. расчетный дисконт, подлежащий включению в налоговую базу, составит: 547,95 руб. х 91 день = 49 863,45 руб.

- Для векселя, выданного сроком «по предъявлении, но не ранее», в соответствии со ст.34 Положения о переводном и простом векселе срок для предъявления к платежу начинает течь с даты «не ранее». Для данного векселя срок для предъявления к платежу равен одному году плюс количество дней с даты составления до даты «не ранее».

В соответствии со ст.328 НК РФ процентный доход, предусмотренный условиями передачи (продажи) векселя, определяется исходя из цены сделки, номинальной стоимости векселя и срока, оставшегося до его предъявления к погашению. Все сроки в векселях начинаются со дня, следующего за исходной датой.

Согласно п.5.4.1 Методических рекомендаций по применению главы 25 «Налог на прибыль организаций» части второй Налогового кодекса Российской Федерации, утвержденных Приказом МНС России от 20.12.2002 N БГ-3-02/729, по дисконтным векселям со сроком погашения «по предъявлении, но не ранее» дисконт начисляется в течение 365 дней плюс срок от даты составления до минимальной даты предъявления к платежу. Начисление дисконта начинается с даты составления векселя. Рекомендуется использовать формулы, применяемые кредитными организациями для расчета наращенных (накопленных) процентов в соответствии с нормативными документами Банка России.

Процентная ставка определяется по формуле:

(N - K) 365 H(%) = ------- х --- х 100%. K T

Сумма процентного дохода, подлежащая отражению в составе внереализационных доходов в последний день отчетного периода, определяется следующим образом:

С = К х Н(%) х Д / 365 / 100%,

где Н(%) — ставка для расчета суммы процентов;

N — номинал векселя;

К — покупная стоимость (цена приобретения);

Т — количество дней от даты приобретения до даты погашения;

Д — количество дней с даты приобретения до конца отчетного периода;

С — сумма процентного дохода за отчетный период.

Пример. Дата составления векселя — 1 февраля 2004 г. Векселедержатель приобрел 1 февраля 2004 г. вексель номиналом 500 000 руб. со сроком «по предъявлении, но не ранее 1 мая 2004 г.» за 300 000 руб. Количество дней от приобретения до погашения векселя — 455 (365 + 90). Определим расчетный дисконт, подлежащий включению в налоговую базу, на 1 апреля 2004 г. Процентная ставка:

((500 000 — 300 000) / 300 000) х (365 / 455) = 0,535.

Сумма, подлежащая отражению в составе внереализационных доходов в последний день отчетного периода (на 1 апреля 2004 г.):

300 000 х 0,535 х 60 / 365 = 26 383,56 руб.

Ю.Суслова

Аудитор

ООО «Аудит Груп»

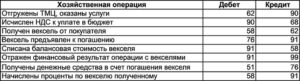

Учет операций по векселям, погашенным до установленного срока

Рассмотрим пример:

Операции в учете ООО «Баланс» были отражены проводками:

| Дт | Кт | Описание | Сумма | Документ |

| 68 | 90/1 | ООО «Баланс» отгружены ГСМ | 84 000 руб. | Товарно-транспортная накладная |

| 90/3 | 68 НДС | Начислен НДС на стоимость отгруженных материалов | 12 814 руб. | Товарно-транспортная накладная |

| 58.02 | 62 | Принят к учету вексель | 84 000 руб. | Акт приема-передачи векселя |

| 76 | 91/1 | Вексель предъявлен к погашению до наступления срока погашения | 96 000 руб. | Акт приема-передачи векселя |

| 91/2 | 58.02 | Списана балансовая стоимость векселя | 84 000 руб. | Акт приема-передачи векселя |

| 91/9 | 99 | Отражен финансовый результат погашения векселя (96 000 руб. — 84 000 руб.) | 12 000 руб. | Акт приема-передачи векселя |

| 76 | Покупателем оплачены средства в счет погашения векселя | 96 000 руб. | Банковская выписка |

Особенность векселей как ценных бумаг

Что такое вексель? Вексель по своей сути является родоначальником всех ценных бумаг. В отличие от акции, которая представляет из себя долевую ценную бумагу, вексель является чисто долговым документом.

Основные требования для признания векселя:

- Безусловный характер обязательств;

- Бесспорность — то есть, невозможность отсрочки оплаты или изменения условий платежа;

- Исключительно денежная форма обязательств;

- Возможность существования только в бумажном виде в формализованной форме.

В сущности, вексель является просто еще одним средством расчетов между лицами (компаниями).

Самой простой классификацией можно считать разделение векселей на простые и переводные:

- Простой вексель — по сути, долговая расписка непосредственного должника.

- Переводной — это документ, обязывающий должника самого векселедателя уплатить некоторую сумму векселедержателю.

И простые, и переводные векселя могут быть товарными — то есть, выпущены в подтверждение задолженности по договору приобретения ТМЦ, либо финансовыми — предметом сделки является сам вексель. Этот признак влияет на то, какой счет будет использоваться для учета векселей.

Постановление №104/1341 рассматривает два вида векселей:

- простые векселя,

- переводные векселя.

Так же в теории вексельного права выделяют и иные виды векселей.

Например:

- казначейские,

- бронзовые,

- дружеские,

- встречные.

в зависимости от обеспечения:

- обеспеченные,

- необеспеченные.

Исходя из обычаев делового оборота, векселя также условно делятся на:

1. Товарные или расчетные векселя.

Под товарным подразумевается вексель, используемый для расчетов между организациями и их контрагентами в сделках, связанных с куплей-продажей:

- товаров,

- работ,

- оказанием услуг.

2. Финансовые векселя.

Финансовыми называют векселя, операции с которыми не связаны со сделками купли-продажи В том числе, векселя, являющиеся обеспечением заемного обязательства.

Не смотря на то, что расчеты с помощью векселей в настоящее время не являются редкостью, отражение данных операций в бухгалтерском учете всегда вызывает много вопросов

В статье будут рассмотрены:

- методология бухгалтерского учета некоторых операций с векселями,

- особенности действующего законодательства, регламентирующего вексельные взаиморасчеты.

Товарные векселя

Бухгалтерский учет товарных векселей осуществляется в порядке, установленном Письмом Минфина России от 31.10.1994 N 142 «О порядке отражения в бухгалтерском учете и отчетности операций с векселями, применяемыми при расчетах между организациями за поставку товаров, выполненные работы и оказанные услуги» (с изм. и доп. от 16.07.1996). Учет товарных векселей у организаций-векселедателей в зависимости от характера операций ведется на субсчетах, открытых к счету 60 или 76, в сумме, указанной в векселе, в корреспонденции с дебетом счетов учета материальных ценностей или издержек производства.

В бухгалтерском учете организация-векселедатель может предусмотреть два варианта учета дисконта — единовременно в момент выдачи векселя и равномерно, предварительно учтя его на счете 97 «Расходы будущих периодов». Выбранный вариант должен быть закреплен в учетной политике организации. Для сближения бухгалтерского и налогового учета желательно учесть сумму дисконта по дебету счета 97 с последующим равномерным отнесением в зависимости от конкретного содержания на счета учета производственных запасов, затрат на производство, операционных расходов.

Проводки, если вексель — ценная бумага

Основные требования к признанию векселя в качестве ценной бумаги следующие:

- безусловный характер обязательств;

- неоспоримость — то есть невозможность отсрочки платежа или изменения условий оплаты;

- исключительно денежная форма обязательств;

- возможность существования только в бумажной форме.

По сути, вексель — это еще один способ урегулирования расчетов между лицами (компаниями).

Как простые, так и переводные векселя могут быть товарными, то есть выдаваться для подтверждения суммы долга по договору взаимных обязательств по купле-продаже запасов, или финансовыми, когда в качестве предмета сделки выступает сам документ. Эта функция влияет на то, какая учетная запись будет использоваться для записи векселей.

Часто собственный счет в отношениях купли-продажи носит характер получения расписки (долговой), так как он появляется тогда, когда покупатель не может оплатить товар свободными средствами, а продавец соглашается принять вексель. Этот вексель не является ценной бумагой до передачи третьей стороне. Для бухгалтерского учета простого векселя используют счет 60 и открывают субсчет 60.3 «Выданные векселя» (у покупателя), а у продавца — субсчет 62.3 «Полученные векселя».

Сделки с ним фиксируются по обеим сторонам счетов расчетов по статьям. Учет векселей и проводки отражены в таблице ниже.

|

Характеристика операции |

Дт |

Кт |

|

Векселя, которые были выданы |

||

|

Долг по поставке отражен |

60.1 |

60.3 |

|

Есть обеспечение платежа в будущем |

009 |

— |

|

В ситуации, когда имеем дело с процентным векселем, долг увеличится на значение процентов |

91 |

60.3 |

|

Оплачен долг |

60.3 |

51 |

|

Выбытие и списание векселя |

009 |

|

|

Векселя, которые были получены |

||

|

Долг по товару отгруженному отражен |

62.3 |

62.1 |

|

Обеспечение платежа получено |

008 |

|

|

Проценты от векселя |

62.3 |

62.1 |

|

Оплата товара прошла и получена, обеспеченная векселем |

51 |

62.3 |

|

Списание векселя |

008 |

Вексель в качестве займа проводки

Порядок учета таких векселей установлен Положением по бухгалтерскому учету «Учет займов и кредитов и затрат по их обслуживанию» (ПБУ 15/01), утвержденным приказом Минфина России от 2 июня 2001 г. №60н.

Так, в пункте 18 ПБУ 15/01 определен порядок учета процентов и дисконта по векселю у организации-заемщика. Предположим, организация выдает вексель в обеспечение договора займа.

Сумма, указанная в векселе, отражается как кредиторская задолженность, то есть по кредиту счета 66 или 67 в зависимости от срока обращения векселя.

При выдаче векселя для получения займа денежными средствами сумма причитающихся к оплате процентов отражается векселедателем в составе операционных расходов. пример ООО «Карусель» 1 февраля 2001 года получило от ЗАО «Перевертыш» заем в размере 100 000 руб. сроком на 6 месяцев на пополнение оборотных средств.

Учет у организации, получившей вексель от векселедержателя по индоссаментуВ учете ОАО «Росток» операции по приобретению и предъявлению к погашению финансового векселя выглядят следующим образом:ДЕБЕТ 58-2 «Долговые ценные бумаги» КРЕДИТ 76- 30 000 руб.

— оприходован приобретенный финансовый вексель;ДЕБЕТ 76 КРЕДИТ 51- 30 000 руб. — перечислены денежные средства в оплату финансового векселя;ДЕБЕТ 76 КРЕДИТ 91-1 «Прочие доходы»- 30 000 руб. Выдача займа векселями На протяжении действия договора займа, сумма задолженности в учете не меняется.

В налогообложении прибыли, в расходах можно признать только ту часть дисконта векселя, которая не превышает исчисленную, исходя из ставки рефинансирования.

Что такое вексель? отражаем в бухучете

- либо учетная стоимость векселя меняться не будет (п. 21 ПБУ 19/02) и учтется в момент его выбытия, отразившись в финрезультате;

- либо увеличение учетной стоимости до номинала будет делаться равномерно в течение срока обращения векселя (п. 22 ПБУ 19/02):

Дт 58-2 Кт 91. Начисление процентов по векселю происходит ежемесячно, но учетную стоимость финвложений они не увеличивают (п.

21 ПБУ 19/02) и поэтому отражаются на счетах учета расчетов: Дт 76 Кт 91. Сумма этих процентов будет включена в учетную стоимость векселя при его выбытии: Дт 91 Кт 76.

Договор займа и вексель как инструменты привлечения заемных средств

Важно

Оплата по векселю отразится как закрытие долга по нему:

Дт 60векс Кт 51, где 60векс — субсчет долга по выданному собственному векселю;

Дт 51 Кт 62векс, где 62векс — субсчет долга по полученному собственному векселю покупателя. Одновременно векселя будут списаны с забалансовых счетов:

Кт 009;

Кт 008. Подробнее о забалансовых счетах читайте в статье «Правила ведения бухгалтерского учета на забалансовых счетах».