Покупка товара у физического лица

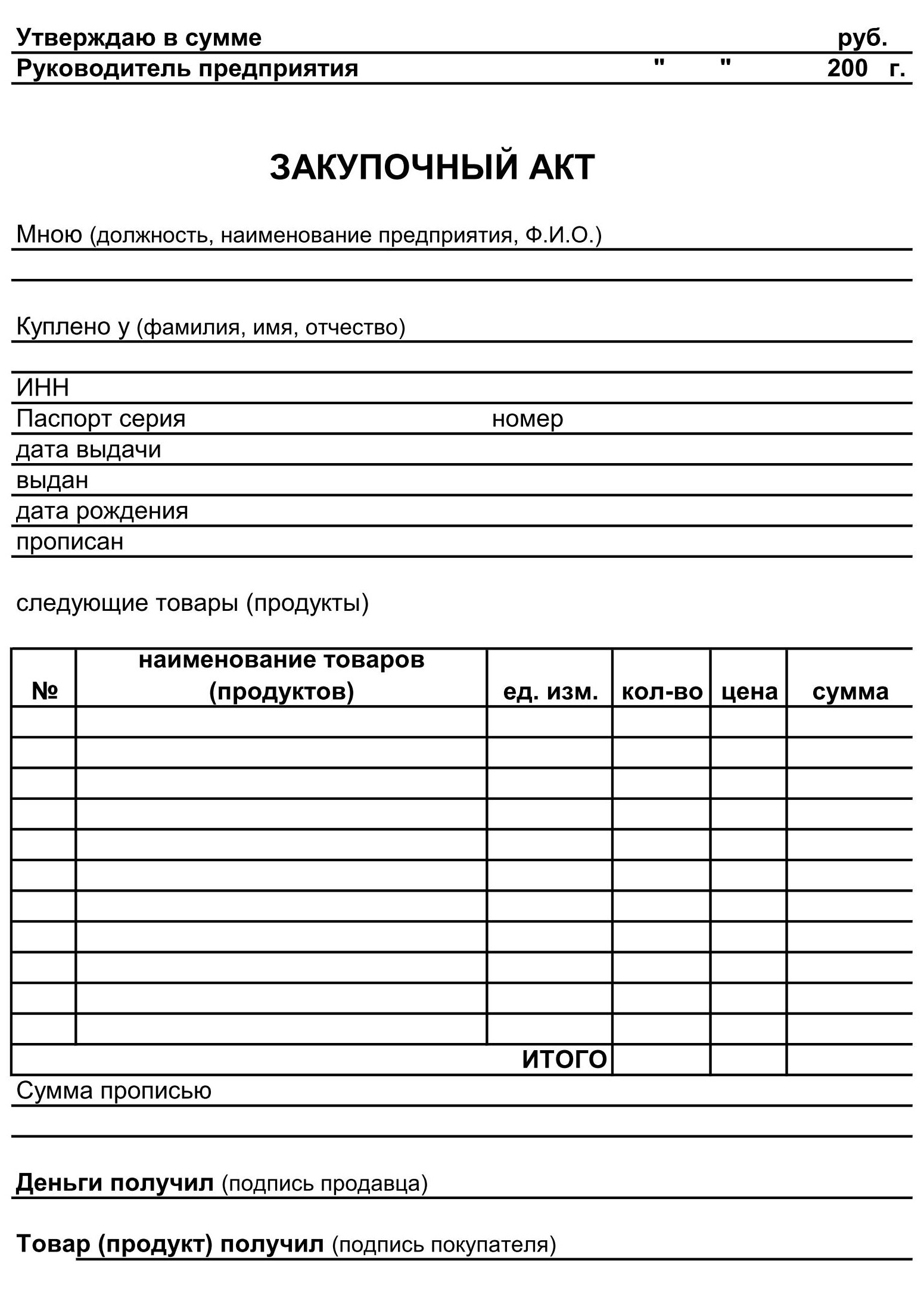

При закупках ценностей у физлиц достаточно оформить закупочный акт, договора купли-продажи не требуется. Акт сам может выступать и в качестве «первички», и в качестве полноценного договора , поскольку форма последнего может быть любой. Главное, чтобы обе стороны соглашение подписали (подп. 1 п. 1 ст. 161 и п. 2 ст. 434 ГК РФ).

Для того чтобы составить акт, вы можете воспользоваться уже разработанным шаблоном по форме № ОП-5 (утверждена постановлением Госкомстата России от 25.12.98 № 132. Другой вариант — разработать форму закупочного акта самим. Но нужно помнить, что документ должен содержать все необходимые реквизиты, указанные в статье 9 Федерального закона от 06.12.2011 № 402-ФЗ. Это:

- наименование документа и дата его составления;

- название организации, от имени которой составлен документ;

- содержание хозяйственной операции;

- величина натурального и (или) денежного измерения;

- наименование должности лица, совершившего сделку, его ФИО и подпись.

Какая бы форма не легла в основу закупочного акта, составьте его в двух экземплярах. Один останется у продавца, второй — у вас. Оба акта должны быть подписаны вашим сотрудником, закупившим товар, и продавцом. Образец закупочного акта приведен ниже.

Закупочный акт

|

Общество с ограниченной ответственностью ОО «Успех» Утверждаю Генеральный директор ООО «Успех» Орлов А.В. Орлов Акт № 7 закупки товара у гражданина, не зарегистрированного в качестве индивидуального предпринимателя Начальник отдела закупок ООО «Успех» Ковалев Петр Иванович приобрел у Светлова Алексея Николаевича следующий товар: Светлов А.Н. Светлов Ковалев П.И. Ковалев |

На вопрос, может ли физлицо участвовать в госзакупках, отвечает статья 3 Закона о контрактной системе в сфере закупок. Она определяет, что участником торгов может быть, в том числе физлицо, которое не является индивидуальным предпринимателем. Закупка товара у физического лица юридическим лицом возможна как конкурентным способом (проведение конкурсов, аукционов), так и используя положения статьи 93 ФЗ-44. К примеру, граждане зачастую являются исполнителями по таким договорам, как оказание преподавательских услуг или в качестве экскурсовода.

Необходимо иметь в виду, что заявка, подаваемая во время проведения закупочных процедур таким поставщиком, должна иметь некоторые отличия. К таковым, к примеру, можно отнести:

- ФИО и место жительства указанного поставщика (вместо наименования и юридического адреса организации);

- документы, удостоверяющие личность (вместо выписки из ЕГРЮЛ);

- ИНН обязательно указывают лишь организации-участники, при этом, если поставщик — физлицо, комиссия заказчика не вправе требовать от него указать эти данные в заявке.

Помните, что при заключении контракта с гражданином стоимость его должна быть уменьшена на сумму НДФЛ (13 % от цены контракта).

Об этом говорится в ст. 34 ФЗ № 44.

Обращаем внимание, что не так давно в Интернете появились всевозможные сайты для СП закупок физлиц, однако они не имеют ничего общего с торгами, проводимыми в соответствии с нормами 44-ФЗ. Напомним, аббревиатура СП у такого ресурса означает «совместные покупки»

2 ст. 226 НК РФ).

Закон о контрактной системе разрешает участвовать в госзакупках даже простым гражданам. В чем же особенности и как оформлять такие сделки, рассмотрим в этой статье.

4 п. 3 № 44-ФЗ подтверждает, что участником тендера может выступать любой гражданин, в том числе не зарегистрированный как ИП. Госзаказчики также могут привлекать их в качестве экспертов для оговоренных в законе ситуаций (ч. 1 п. 2 ст. 41 № 44-ФЗ).

Но эти поставщики не могут участвовать в торгах, предназначенных только для СМП и СОНКО (ст. 30 № 44-ФЗ), т.к. не относятся к таким категориям организаций (ФЗ № 209-ФЗ).

Обратите внимание, что в последнее время в рунете появились сайты для совместных покупок (СП). Такого рода сайты для СП закупок физ лиц не имеют ничего общего с госзакупками

В госзакупках есть ряд особенностей, запрещающих коллективное участие. Например, п. 8 ст. 51 44-ФЗ указывает, что совместно созданное несколькими гражданами произведение искусства подается одной заявкой от имени одного участника.

Какие бывают версии лицензий?

В настоящее время разработчиками программного обеспечения 1С предлагаются пользователям полностью взаимозаменяемые лицензии, которые могут быть использованы для следующих версий программы: 8; 8.0; 8.1; 8.2; 8.3 и т. д. В том случае, когда субъектами предпринимательской деятельности будут приобретаться серверные лицензии, то к их комплекту поставки будут добавлены различные методические пособия. При покупке лицензий, предназначенных для уже используемого программного обеспечения, представители малого, крупного и среднего бизнеса могут не обращать внимания на его версию. Им рекомендуется сразу приобретать лицензии, разработанные для программы 1С: Предприятие 8.

Покупка основного средства у физического лица

Наша компания покупает основное средство (станок) у физического лица, не являющегося индивидуальным предпринимателем.

В общем дешево и сердито. Документов на имущество нет. Какие документы нужно оформить?

И как быть с амортизацией?– А какие документы можно взять с «физика», если даже бумаг на основное средство у него нет?! Договор и акт приема-передачи. В случае приобретения станка за наличный расчет оформляем кассовые документы.

Заметим, что при оформлении расходного кассового ордера продавец должен своей рукой написать в нем сумму им полученную и поставить подпись.– Какую информацию о продавце следует указать в договоре?– Паспортных данных вполне будет достаточно: Ф. И. О., место регистрации, серия и номер паспорта, дата выдачи.

Если место фактического проживания не совпадает с местом регистрации, то можно указать место жительства.– Этого будет достаточно для принятия станка к учету?– Вполне. Согласно пункту 8 ПБУ 6/01 «Учет основных средств», «первоначальной стоимостью основных средств, приобретенных за плату, признается сумма фактических затрат организации на приобретение, сооружение и изготовление, за исключением налога на добавленную стоимость и иных возмещаемых налогов».

Плюс расходы на приобретение: плата за информационные и консультационные услуги, вознаграждения посредникам, невозмещаемые налоги и т. п. Все указанные суммы как раз и составят первоначальную стоимость в бухгалтерском учете.Аналогично и в налоговом учете: первоначальную стоимость основного средства составляет сумма расходов на его приобретение, доставку и доведение до состояния, в котором оно пригодно для использования, за исключением налога на добавленную стоимость и акцизов (абз.

2 п. 1 ст. 257 НК РФ).– А как быть со сроком полезного использования?– Срок полезного использования определяют исходя из ожидаемого срока эксплуатации этого объекта или ожидаемого физического износа (п. 20 ПБУ 6/01).В налоговом учете сложнее. Нужно знать срок эксплуатации, который был установлен у предыдущего собственника.

А он фактически неизвестен, т. к. документально подтвердить этот срок невозможно, даже если документы были бы в полном порядке (письмо Минфина от 6 октября 2010 г.

№ 03-03-06/2/172). Поэтому срок использования нужно будет определить самостоятельно с учетом Классификации основных средств, включаемых в амортизационные группы (утв. постановлением Правительства РФ от 1 января 2002 г. № 1). А это значит, что станок, увы, придется амортизировать как новый.

Увы, дешевизна покупки совсем неочевидна. Тем более что не будет «входного» НДС, которой можно было бы принять к вычету.– Получается, что фактически изношенный станок на бумаге будет проходить как новый?!– В отсутствие доказательств срока использования предыдущим хозяином – да.

«На глазок» его определить не получится. Теоретически можно попытаться доказать, что продавец уже использовал имущество какое-то время.

Но, судя по отсутствию документов, можно усомниться в том, что продавец – настоящий собственник имущества. Спор с налоговой будет обеспечен.– Кстати, а НДФЛ с физического лица при выплате вознаграждения нужно удерживать?– Нет.

Покупка оборудования у физ лица

К примеру, граждане зачастую являются исполнителями по таким договорам, как оказание преподавательских услуг или в качестве экскурсовода.

Физлица не могут принимать участие в торгах, ориентированных на такие категории участников, как СМП и СОНКО (данный факт обязательно указывается заказчиком в закупочной документации).

Необходимо иметь в виду, что заявка, подаваемая во время проведения закупочных процедур таким поставщиком, должна иметь некоторые отличия. К таковым, к примеру, можно отнести:

- ФИО и место жительства указанного поставщика (вместо наименования и юридического адреса организации);

- документы, удостоверяющие личность (вместо выписки из ЕГРЮЛ);

- ИНН обязательно указывают лишь организации-участники, при этом, если поставщик — физлицо, комиссия заказчика не вправе требовать от него указать эти данные в заявке.

Помните, что при заключении контракта с гражданином стоимость его должна быть уменьшена на сумму НДФЛ (13 % от цены контракта). Об этом говорится в ст. 34 ФЗ № 44.

Обращаем внимание, что не так давно в Интернете появились всевозможные сайты для СП закупок физлиц, однако они не имеют ничего общего с торгами, проводимыми в соответствии с нормами 44-ФЗ. Напомним, аббревиатура СП у такого ресурса означает «совместные покупки»

Закрывающие документы по контракту

Подтверждением исполнения обязательств по контракту является подписание закупочного акта. В случае, если разногласия все же появятся и наступит необходимость разрешить их в судебном порядке, такой документ послужит доказательством.

Образец закупочного акта может быть обязательным приложением к заключаемому контракту. Из требований к содержанию можно выделить указание сведений о сторонах, а также о товарах, работах или услугах, которые были получены заказчиком. Акт составляется в двух экземплярах для каждой из сторон.

Образец акта закупки у физического лица

Порядок исчисления НДФЛ

Выплата физическому лицу дохода за приобретенное у него имущество является особым видом дохода, не связанным с трудовой деятельностью, но связанным с отношениями по гражданско-правовым договорам, предметом которых является переход права собственности или иных вещных прав на имущество.

При выплате такого дохода действуют следующие правила в части исчисления НДФЛ.

На основании подпункта 2 пункта 1 статьи 228 НК РФ организация, выплачивающая продавцу — физическому лицу доход, не является налоговым агентом по НДФЛ и не удерживает налог при выплате данного дохода. Продавец обязан самостоятельно исчислить налог, подать декларацию в налоговый орган и заявить право на имущественные налоговые вычеты (при наличии такого права), а также уплатить налог в бюджет.

Кроме того, организация, выплачивающая физическому лицу доход за приобретенный автомобиль, не обязана включать эту выплату в налоговую базу по ЕСН, так как она не относится к объектам налогообложения. Это следует из абзаца 3 пункта 1 статьи 236 Налогового кодекса.

Налог на доходы физических лиц

Теперь рассмотрим, должна ли организация удерживать НДФЛ с дохода, который выплачивается физическим лицам, не являющимся индивидуальными предпринимателями, при покупке у них имущества. Доходы от реализации имущества, находящегося в РФ и принадлежащего физическому лицу, признаются объектом обложения налогом на доходы физических лиц. Это следует из подпункта 5 пункта 1 статьи 208 и статьи 209 НК РФ. При этом в статье 217 Налогового кодекса установлен перечень доходов, освобождаемых от налогообложения. К таковым, в частности, относятся доходы от продажи:

- выращенных в личных подсобных хозяйствах и находящихся на территории РФ скота, кроликов, нутрий, птицы, диких животных и птиц (как в живом виде, так и продуктов их убоя в сыром или переработанном виде), продукции животноводства, растениеводства, цветоводства и пчеловодства как в натуральном, так и в переработанном виде (п. 13);

- заготовленных дикорастущих плодов, ягод, орехов, грибов и других пригодных для употребления в пищу лесных ресурсов (пищевых лесных ресурсов), недревесных лесных ресурсов для собственных нужд (п. 15);

- пушнины, мяса диких животных и иной продукции, получаемой при осуществлении любительской и спортивной охоты (п. 17).

При продаже иного имущества у гражданина возникает налогооблагаемый доход. Однако удерживать НДФЛ в качестве налогового агента фирме-покупателю не нужно. Исчисление и уплату НДФЛ физические лица с доходов, полученных от продажи имущества, принадлежащего им на праве собственности, производят самостоятельно. Такое правило установлено в подпункте 2 пункта 1 статьи 228 НК РФ. Поэтому, какое бы имущество ни приобрела организация у физического лица, удерживать НДФЛ при выплате ему денежных средств не требуется.

Нужно ли подавать сведения в налоговые органы о выплаченных гражданину доходах? Особенности исчисления налога на доходы физических лиц налоговыми агентами установлены в статье 226 Налогового кодекса. Обязанность налогового агента сообщать в налоговый орган о неудержанных им суммах НДФЛ зафиксирована в пункте 5 данной статьи. Однако положения названной статьи не применяются в отношении доходов, указанных в статье 228 НК РФ (п.

Где отражать движение имущества

В каждой организации нужно проводить инвентаризацию. Однако не забывайте, что списанное с учета, но находящееся в использовании имущество не отражается в инвентаризационной ведомости № ИНВ-3. В ней указываются материалы, которые не списаны с учета. Тем не менее, если срок использования инвентаря или ТМЦ, переданных в эксплуатацию, превышает 12 месяцев, организация обязана контролировать его сохранность (абз. 4 п. 5 ПБУ 6/01).

Порядок учета имущества, переданного в эксплуатацию, законодательством не утвержден. Организация должна разработать его самостоятельно. Например, для контроля за движением ТМЦ можно вести ведомость учета инвентаря и хозяйственных принадлежностей в эксплуатации или забалансовый учет. Выбранный вариант необходимо отразить в учетной политике для целей бухучета.

Отдельный забалансовый счет для учета инвентаря и хозяйственных принадлежностей, переданных в эксплуатацию, Планом счетов не предусмотрен. Поэтому его нужно открыть самостоятельно. Например, это может быть счет 013 «Инвентарь и хозяйственные принадлежности».

Продажа автомобиля организацией физическому лицу

Купленная машина должна быть грамотно зарегистрирована в ГИБДД. Для этого требуется получить или воспользоваться имеющейся диагностической картой, выдаваемой после проведения техосмотра. В ней подтверждается, что машина пригодна для эксплуатации на основании своего технического состояния. Поэтому выполняются действия новым владельцем:

- если отсутствует диагностическая карта, то придется проходить техосмотр;

- далее оформляется полис ОСАГО, который может быть открытым или классическим;

- далее доверенным лицом компании осуществляется перерегистрация автомобиля в ГИБДД на компанию;

- в отделении ГИБДД осматривается автомобиль, после чего ставятся нужные отметки на документах.

Покупка автомобиля у физлица юридическим лицом требует выполнения всех вышеуказанных операций, а иначе использование машины будет незаконным.

Покупка основного средства у физического лица (нюансы)

3 ст. 9 закона № 402-ФЗ).

Таким образом, при приобретении оборудования у физического лица организация должна оформить первичный учетный документ, подтверждающий такое приобретение. В этом документе должно быть указано наименование оборудования и его стоимость в денежном выражении. Таким документом может быть накладная, закупочный акт, акт приема-передачи. В документе должны содержаться данные физического лица-продавца, позволяющие идентифицировать его, а также его собственноручная подпись.

В соответствии с п. 1 ст. 226 НК РФ российские организации, от которых или в результате отношений с которыми налогоплательщик — физическое лицо получил доходы, обязаны исчислить, удержать у налогоплательщика и уплатить сумму налога, исчисленную с доходов, выплаченных налогоплательщику. Российские организации в данном случае признаются налоговыми агентами.

Согласно п. 2 ст. 226 НК РФ исчисление сумм и уплата налога производятся в отношении всех доходов налогоплательщика, источником которых является налоговый агент, за исключением доходов, в отношении которых исчисление и уплата налога осуществляются, в частности, в соответствии со ст. 228 НК РФ.

Согласно ст. 228 НК РФ физические лица, получившие доходы от продажи имущества, принадлежащего этим лицам на праве собственности, самостоятельно исчисляют суммы налога, подлежащие уплате в соответствующий бюджет. При этом указанные лица обязаны представить в налоговый орган по месту своего учета соответствующую налоговую декларацию.

Документальное оформление

По общему правилу все сделки организаций с физическими лицами должны совершаться в письменной форме (подп. 1 п. 1 ст. 161 ГК РФ). Однако нигде не установлено что при покупке имущества у физического лица, не являющегося предпринимателем, нужно обязательно составлять именно договор купли-продажи.

На практике договор обычно не оформляют, а ограничиваются подписанием только закупочного акта. В принципе закупочный акт подтверждает лишь факт передачи имущества при покупке у физического лица. Однако если включить в него условия продажи и оплаты, а также реквизиты и подписи сторон, то письменная форма сделки будет соблюдена.

Таким образом, покупку организацией имущества у физического лица можно подтвердить с помощью одного закупочного акта. Этот документ будет являться основанием для оприходования купленных активов и в бухгалтерском, и в налоговом учете. Главное, чтобы в нем были отражены и заполнены все обязательные реквизиты первичного учетного документа (п. 2 ст. 9 Федерального закона от 06.12.11 № 402-ФЗ «О бухгалтерском учете»).

Если стороны все-таки составили договор купли-продажи, факт передачи приобретенного имущества необходимо оформить отдельным актом. Это может быть либо акт приемки-передачи имущества, либо тот же закупочный акт. Для этих целей закупочный акт можно составить по упрощенной форме, например, без указания в нем сведений об оплате купленных у физического лица активов.

Конечно, фразу о том, что являющееся предметом сделки имущество передано покупателю, можно включить непосредственно в договор купли-продажи. Тогда акт составлять не обязательно.

Помимо указания на факт оплаты в договоре или закупочном акте, при выплате продавцу денег из кассы составляется расходный кассовый ордер по форме № КО-2 (утв. постановлением Госкомстата России от 18.08.98 № 88). Если расчет проводится в безналичном порядке, факт оплаты подтверждается платежным поручением и банковской выпиской по расчетному счету покупателя.

Отметим, что ограничение размера расчетов наличными (100 000 руб. в рамках одного договора) не распространяется на платежи между организациями и физическими лицами, не имеющими статуса ИП (п. 5 указания Банка России от 07.10.13 № 3073-У). При этом основание платежа значения не имеет. Значит, компания, купившая у гражданина имущество, вправе выплатить ему в рамках этого договора наличными сумму, превышающую 100 000 руб. Причем может это сделать за один раз.

Бухгалтерский учет

В соответствии с п. 29 ПБУ 6/01 «Учет основных средств» (далее — ПБУ 6/01) стоимость объекта основных средств, который выбывает или не способен приносить организации экономические выгоды (доход) в будущем, подлежит списанию с бухгалтерского учета. Выбытие объекта основных средств имеет место в случае продажи.

Если списание объекта основных средств производится в результате его продажи, то выручка от продажи принимается к бухгалтерскому учету в сумме, согласованной сторонами в договоре (п. 30 ПБУ 6/01).

Согласно п. 31 ПБУ 6/01 доходы и расходы от списания с бухгалтерского учета объектов основных средств отражаются в бухгалтерском учете в отчетном периоде, к которому они относятся. Доходы и расходы от списания объектов основных средств с бухгалтерского учета подлежат зачислению на счет прибылей и убытков в качестве прочих доходов и расходов (п. 7 ПБУ 9/99 «Доходы организации», п. 11 ПБУ 10/99 «Расходы организации»).

Планом счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкцией по его применению (далее — План счетов и Инструкция), утвержденными приказом Минфина России от 31.10.2000 N 94н, предусмотрено, что для учета выбытия объектов основных средств к счету 01 «Основные средства» может открываться субсчет «Выбытие основных средств».

Дебет 62 Кредит 91- отражена выручка от реализации автомобиля;

Дебет 91 Кредит 68- начислен НДС;

Дебет 01, субсчет «Выбытие основных средств» Кредит 01- списана первоначальная стоимость автомобиля;

Дебет 91 Кредит 01, субсчет «Выбытие основных средств»- списана остаточная стоимость автомобиля;

Дебет 50 Кредит 62- получена оплата за автомобиль.

Бухгалтерский отдел компании должен грамотно принять затраты на машину в расходы компании. Для этого основанием выступает акт приемки-передачи, утвержденный руководителем предприятия.

К расходам причисляются следующие траты:

- непосредственная стоимость автомобиля;

- проценты по кредиту, оформленному для покупки машины;

- расходы, связанные с поиском автомобиля;

- накладные затраты, возникающие при оформлении сделки;

- расходы, необходимые для регистрации машины;

- покупка разных дополнительных устройств и элементов для авто;

- приведение машины в технический порядок.

Для учета затрат используются проводки:

- расходы на приобретение автомобиля – Д08 К60;

- принятие на баланс машины – Д01 К08.

В таких проводках не требуется учитывать налоги.

Нюансы при продаже автомобиля юридическим лицом

Страховые взносы на такую выплату физлицу не начисляются в соответствии со ст. 420 КН РФ.

Физлица не являются плательщиками НДС, поэтому никаких расчетов по налогу при покупке ОС не возникает.

Особое внимание бухгалтеру нужно уделить формированию первоначальной стоимости купленного основного средства. Что касается налога на имущество, то исчислять его нужно после перехода права собственности на ОС к организации

Что касается налога на имущество, то исчислять его нужно после перехода права собственности на ОС к организации.

Для того чтобы вы правильно рассчитали базу по налогу на имущество, мы подготовили материал «Как определить остаточную стоимость основных средств».

Довольно часто на практике имеют место случаи продажи автомобилей своим сотрудникам. Обычно цена в таких случаях является довольно привлекательной, несмотря на внушительные параметры пробега. Ситуация может усложняться, когда покупателем будет являться директор компании как физическое лицо

Для избежание возможных проблем при проведении проверочных мероприятий следует обратить особое внимание на сбор документов бухгалтерии, так как отчитываться перед инспекторами придется именно ей. Лучше всего не пользоваться кассой, а использовать механизмы банковских учреждений

В числе дополнительных сложностей при продаже машин это проведение обязательных аукционных процедур. Это как раз и делается на случай, чтобы исключить случаи сговора и реализации «своим» лицам. Нередко умысел при продаже от организации заключается с планируемой перепродажей на авторынке. Проведение честных торгов регулируется действующим законодательством.

Покупка основного средства у физического лица (нюансы)

В документе указывается следующее:

- информация о поставщике и покупателе;

- описание предмета договора;

- количество ОС;

- порядок расчетов;

- реквизиты;

- подписи сторон.

Можно также вписать и другие положения. К договору составляется акт, в который вносится конкретная информация об основном средстве, либо в тексте договора прописывается, что он является актом приема-передачи. Составляем первичные документы Для того чтобы оприходовать полученное от физлица основное средство в учете, бухгалтеру нужно составить акт по форме ОС-1. Можно использовать формы документов, самостоятельно разработанные организацией. Такие формы должны быть закреплены в учетной политике. Подробнее о документах по учету ОС и правилах их оформления смотрите в статье «Документальное оформление движения денежных средств».

Как ооо и ип купить у физического лица товар, используя закупочный акт

Вопрос: Может ли юр лицо, приобрести инструмент для осуществления деятельности у физ лица? Инструмент бывший в употреблении, в нормальном техническом состоянии, но без документов (паспорта, чеки и пр), оплата с р/с на банковскую карту «физика». Общая стоимость 60000, но позиций несколько. Можно ли это учесть в расходы, не возникнет ли вопросов у налоговой относительно стоимости (придется ли потом кому-то доказывать, что на текущий момент это адекватная цена), нужно ли вести учет и амортизировать данное оборудование? Ответ: Да, ООО может приобретать у физ. лиц оборудование, инструмент или иное имущество. Приобретение инструмента у физ.лица учитывается в том же порядке, как и при покупке у ООО или ИП. В обязательном порядке следует составить договор. За основу такого договора с физ. лицом можно взять образец . Передачу инструмента от физ. лица оформите актом приемки-передачи. Образец.

В соответствии с п. 1 ст. 2 и п. 1 ст. 6 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» (далее – закон № 402-ФЗ) организации обязаны вести бухгалтерский учет по правилам, установленным указанным законом.

Согласно п. 1 ст. 9 закона № 402-ФЗ каждый факт хозяйственной жизни подлежит оформлению первичным учетным документом.

Обязательными реквизитами первичного учетного документа являются (п. 2 ст. 9 закона № 402-ФЗ):

— наименование документа;

— дата составления документа;

— наименование экономического субъекта, составившего документ;

— содержание факта хозяйственной жизни;

— величина натурального и (или) денежного измерения факта хозяйственной жизни с указанием единиц измерения;

— наименование должности лица (лиц), совершившего (совершивших) сделку, операцию и ответственного (ответственных) за ее оформление, либо наименование должности лица (лиц), ответственного (ответственных) за оформление свершившегося события;

— подписи вышеуказанных лиц с указанием их фамилий и инициалов либо иных реквизитов, необходимых для идентификации этих лиц.

Первичный учетный документ должен быть составлен при совершении факта хозяйственной жизни, а если это не представляется возможным — непосредственно после его окончания (п. 3 ст. 9 закона № 402-ФЗ).

Согласно п. 4 ст. 9 закона № 402-ФЗ формы первичных учетных документов определяет руководитель организации по представлению главного бухгалтера. Формы первичных учетных документов утверждаются в учетной политике организации (п. 4 ПБУ 1/2008).

Таким образом, при приобретении оборудования у физического лица организация должна оформить первичный учетный документ, подтверждающий такое приобретение. В этом документе должно быть указано наименование оборудования и его стоимость в денежном выражении. Таким документом может быть накладная, закупочный акт, акт приема-передачи. В документе должны содержаться данные физического лица-продавца, позволяющие идентифицировать его, а также его собственноручная подпись.

В соответствии с п.

Как отразить проводки?

Это нужно делать следующим образом:

- ДЕБЕТ 10 (41) КРЕДИТ 60 – товары приняты к учету.

- ДЕБЕТ 08.4 КРЕДИТ 60 – отражается задолженность перед продавцом за приобретенный товар.

- ДЕБЕТ 01 КРЕДИТ 08.4 – основное средство производство принято к учету.

- ДЕБЕТ 60 КРЕДИТ 50 (51) – приобретенное имущество оплачено.

Если машину приобрели для перепродажи

Многое зависит от того, занимается ли организация продажей выкупленных машин. Если да, то проводка:

- Проводка: ДЕБЕТ 41 КРЕДИТ 71 – товар оприходован.

- Счет-кредит – продажи и перепродажи – 90.

Если компания не является «перекупом», то нужно указывать, что транспорт продан по иным причинам:

- Дебет-счет – 91. Это «Прочие доходы».

- Проводка: Дебет 91 Кредит 41 – излишек, непредвиденные обстоятельства и т. п.

Таким образом, процедура купли-продажи авто организацией у физического лица сложна, потому что требуется большое количество бумаг. Кроме того, нужно грамотно осуществить бухгалтерские проводки. В остальном, все довольно стандартно.