Организация не должна платить налог на имущество по «кадастровой» недвижимости, кадастровая стоимость которой не определена

Объекты недвижимости, включенные в региональный перечень объектов, по которым налог на имущество рассчитывается по кадастровой стоимости, не будут являться объектом налогообложения, до тех пор, пока будет определена их кадастровая стоимость. Такое мнение высказали специалисты Минфина России в письме от 27.09.17 № 03-05-04-01/62799.

Объекты, в отношении которых налог на имущество рассчитывается исходя из их кадастровой стоимости, перечислены в пункте 1 статьи 378.2 НК РФ. В частности, это:

- административно-деловые центры и торговые центры (комплексы) и помещения в них;

- нежилые помещения, предназначенные для размещения офисов, объектов торговли, общепита и бытового обслуживания или фактически используемые для размещения таких объектов.

В отношении таких объектов недвижимости налог на имущество определяется исходя из их кадастровой стоимости. Но только в том случае, если в регионе принят соответствующий закон, а конкретный объект включен в специальный региональный перечень (п. 2, п. 7 ст. 378.2 НК РФ). Такой перечень составляется один раз в год по состоянию на 1 января очередного налогового периода.

Если кадастровая стоимость объекта недвижимости, включенного в упомянутый перечень, не определена, то, как полагают в Минфине, положения статьи 378.2 НК РФ, к такому объекту применять нельзя. При этом в НК РФ не сказано, как определять налоговую базу по налогу на имущество в отношении данного объекта недвижимости. Поэтому в финансовом ведомстве считают, что в отношении включенного в перечень объекта недвижимого имущества, кадастровая стоимость которого не определена, налог на имущество организаций не уплачивается.

Как рассчитать налог и отчитаться: особенности и нюансы

Шаг 1. Запросите кадастровую стоимость здания на начало налогового периода в региональном отделении Росреестра.

Шаг 2. Скорректируйте налоговую базу, если это нужно.

Вопрос. Компании принадлежит бутик в торговом центре, который включен в региональный список имущества, облагаемого налогом по кадастровой стоимости, но самого магазина в списке нет. Как посчитать для него кадастровую стоимость?

Ответ. Если кадастровая стоимость помещения не определена, но известна кадастровая стоимость здания, в котором оно расположено, то налоговая база определяется как доля кадастровой стоимости здания, соответствующая доле площади помещения в здании (см. п. 6 ст. 378.2 НК РФ).

Машино-места в административно-деловых или торговых центрах, по которым налог на имущество организаций рассчитывается на основании кадастровой стоимости, тоже облагаются налогом на имущество по кадастровой стоимости. Такие разъяснения приведены в письме ФНС России от 23.04.15 № БС-4-11/7028@.

Шаг 3. Посчитайте сумму налога за год.

Сумма налога за год = Кадастровая стоимость здания × Налоговая ставка × К, где коэффициент К = число месяцев отчетного периода, в течение которых компания владела имуществом (включая месяцы поступления и выбытия) / число месяцев в отчетном периоде.

Если у здания несколько собственников, умножьте кадастровую стоимость на свою долю, а потом на налоговую ставку и на коэффициент К.

Шаг 4. Рассчитайте квартальный авансовый платеж.

Если закон субъекта РФ предусматривает квартальные авансовые платежи внутри налогового периода, то авансовый платеж равен ¼ суммы налога, рассчитанной выше.

Шаг 5. Отчитайтесь и перечислите налог.

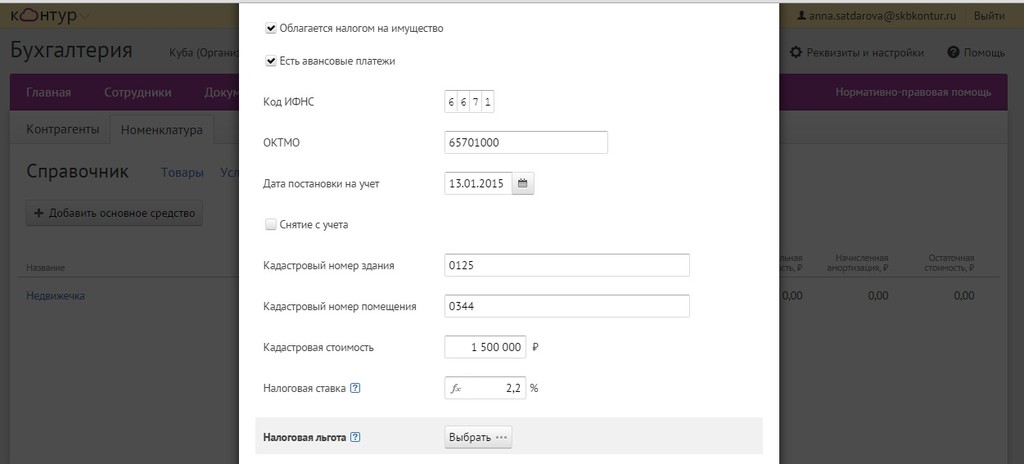

Легко и быстро отчитаться по имуществу организации на УСН и ЕНВД могут в онлайн-сервисе Контур.Бухгалтерия:

- если основное средство уже учитывается в Контур.Бухгалтерии, то для расчета авансовых платежей и сдачи отчетности нужно просто поставить в карточке галочку «облагается налогом на имущество» и заполнить появившиеся поля;

- если бухгалтерский учет основных средств еще не ведется, для сдачи отчетности достаточно завести основное средство и заполнить карточку.

В конце года через Контур.Бухгалтерию можно сформировать и отправить налоговую декларацию.

Вопрос. Куда отчитываться по налогу на имущество организации, рассчитанному по кадастровой стоимости? В свою ИФНС?

Ответ. Отчетность по налогу на имущество организаций в отношении недвижимости, облагаемой налогом по кадастровой стоимости, представляется по местонахождению объекта. Крупнейшие налогоплательщики отчитываются по месту учета, но с КПП и кодом налогового органа по местонахождению имущества (см. письмо ФНС от 29.04.2014 № БС-4-11/8482).

Платить или не платить?

Тем, кто не знает, нужно ли платить налог на имущество организаций по кадастровой стоимости, сориентироваться поможет алгоритм.

Шаг 1. Проверьте, введен ли налог по кадастровой стоимости в регионе, где находится недвижимость компании.

- Если введен, переходите к шагу 2.

- Если не введен и компания применяет УСН или ЕНВД, она не платит налог на имущество.

- Если не введен, но компания применяет ОСНО, она платит налог на имущество, исходя из среднегодовой стоимости.

Шаг 2. Проверьте, подпадают ли под налог площади, принадлежащие компании.

Ст. 378.2 НК РФ объявляет плательщиками налога по кадастровой стоимости собственников (не арендаторов!) деловых и торговых центров. Однако власти региона вправе предоставить льготы, например, объявить объектами налогообложения только деловые или только торговые центры, или ввести лимит по площади. Эта информация содержится в региональном законе о налоге на имущество организаций. Если объект формально не относится к деловой или торговой недвижимости, но фактически используется как офисные или торговые площади, перейдите к шагу 3.

Вопрос. Предприятие на УСН имеет в собственности нежилое помещение, в котором открыт автомагазин. Нужно ли исчислять и уплачивать налог на имущество по кадастровой стоимости?

Ответ. Такая недвижимость может облагаться налогом на имущество по кадастровой стоимости: пп. 2 п. 1, пп. 2 п. 4, п. 5 ст. 378.2 НК РФ в числе налогооблагаемых объектов называют нежилые помещения, которые фактически на 20 и более процентов используются для размещения офисов, торговых объектов, объектов общественного питания и бытового обслуживания. Точный ответ даст утвержденный в субъекте РФ перечень объектов недвижимости, облагаемой налогом по кадастровой стоимости.

Шаг 3. Проверьте, включен ли объект недвижимости в перечень кадастрового имущества, опубликованный на официальном сайте региона.

Такой перечень региональные власти публикуют до 1 января года, с которого начинается налогообложение по кадастровой стоимости.

Вопрос. У компании есть производственный корпус, который она сдает в аренду под офисы. Хотим проверить его по «кадастровому» списку, но на сайте Росреестра его не нашли.

Ответ. Список нужно искать не на сайте Росреестра, а на официальном портале региона, например:

Если перечень не опубликовали вовремя или в нем нет вашей недвижимости, компания на УСН налог на имущество не платит, а те, кто применяет ОСНО, продолжают рассчитывать налог по среднегодовой стоимости.

Если объект недвижимого имущества ошибочно включили в «кадастровый» перечень, а затем исключили из него в течение налогового периода, налоговая база по налогу на имущество определяется как среднегодовая стоимость. Об этом проинформировала ФНС в письме от 28.04.15 № БС-4-11/7315.

Верховный суд разъяснил, как понимать п. 4.1 ст. 378.2 НК РФ

В соответствии с п. 4.1 ст. 378.2 НК РФ отдельно стоящее нежилое здание (строение, сооружение), помещения в котором принадлежат одному или нескольким собственникам, признается одновременно как административно-деловой центр, так и торговый центр (комплекс), если такое здание (строение, сооружение) предназначено для использования или фактически используется одновременно как в целях делового, административного или коммерческого назначения, так и в целях размещения торговых объектов, объектов общественного питания и (или) бытового обслуживания.

При этом здание (строение, сооружение) считается предназначенным для использования одновременно как в целях делового, административного или коммерческого назначения, так и в целях размещения торговых объектов, объектов общественного питания и (или) объектов бытового обслуживания, если назначение, разрешенное использование или наименование помещений общей площадью не менее 20% общей площади этого здания (строения, сооружения) в соответствии со сведениями, содержащимися в Едином государственном реестре недвижимости, или документами технического учета (инвентаризации) таких объектов недвижимости предусматривает размещение офисов и сопутствующей офисной инфраструктуры (включая централизованные приемные помещения, комнаты для проведения встреч, офисное оборудование, парковки), торговых объектов, объектов общественного питания и (или) объектов бытового обслуживания.

Соответственно, фактическим использованием здания (строения, сооружения) одновременно как в целях делового, административного или коммерческого назначения, так и в целях размещения торговых объектов, объектов общественного питания и (или) объектов бытового обслуживания признается использование не менее 20% общей его площади для размещения вышеуказанных объектов.

Судебная коллегия ВС РФ в Апелляционном определении от 22.09.2016 N 91-АПГ16-3 отметила следующее.

Отнесение здания (строения, сооружения) к объектам налогообложения на основании п. 4.1 ст. 378.2 НК РФ производится не в случае одновременного использования площадей здания для размещения офисов и торговых объектов, а в случае, когда для таких объектов используется более 20% площади здания, но менее 20% под торговую деятельность и менее 20% под офисную, что не позволяет признать здание ни административно-деловым, ни торговым центром (комплексом).

Судебная коллегия также указала, что если собственниками административно-делового или торгового центра (комплекса) выступают несколько лиц, то каждый собственник уплачивает налог исходя из кадастровой стоимости помещения, собственником которого он является. При этом если принадлежащие собственнику нежилые помещения фактически не используются в целях делового, административного или коммерческого назначения либо в целях размещения торговых объектов, объектов общественного питания и (или) бытового обслуживания, то налог на имущество организаций уплачивается таким собственником также исходя из кадастровой стоимости принадлежащих ему нежилых помещений.

В качестве заключения

Мы рассмотрели позиции ВС РФ по некоторым спорным вопросам, связанным с отнесением имущества к объектам «кадастрового» налогообложения. Этими позициями будут руководствоваться в своей работе налоговые органы. Надеемся, данный материал поможет налогоплательщику оценить правомерность своей точки зрения и целесообразность и перспективы судебного разбирательства.

Март 2017 г.

Налог на имущество, Налоговые споры

Налог на имущество при УСН

Организация, которая является плательщиком УСН, освобождается от уплаты большинства налогов с теми или иными исключениями. Однако налог на имущество при УСН некоторым организациям все-таки придется платить.

Налог на имущество при УСН в 2019 году

Применяя УСН, организация должна уплачивать налог на имущество в 2019 году по тем объектам недвижимости, налоговая база по которым определяется как их кадастровая стоимость (п. 2 ст. 346.11 НК РФ). Для российских организаций к таким объектам относятся (п. 1 ст. 378.2 НК РФ):

- административно-деловые центры и торговые центры (комплексы) и помещения в них;

- нежилые помещения, предназначенные для размещения офисов, торговых объектов, объектов общественного питания и бытового обслуживания или фактически используемые для этих целей;

- жилые дома и жилые помещения, не учитываемые на балансе в качестве объектов основных средств.

Конкретный перечень из указанных выше объектов недвижимости (кроме жилых домов и жилых помещений) определяется соответствующим субъектом РФ и размещается на официальном сайте в Интернете.

Отчетный и налоговый период

Отчетным периодом по налогу на имущество для организаций на УСН являются 1-ый квартал, 2-ой квартал и 3-ий квартал календарного года, а налоговый период, как и для всех других плательщиков налога на имущество, — календарный год. При этом закон субъекта РФ может не устанавливать отчетные периоды (ст. 379 НК РФ).

Ставка по налогу на имущество при УСН

Налоговые ставки устанавливаются законами субъектов РФ. В отношении объектов, налоговая база по которым определяется как их кадастровая стоимость, в 2019 г. ставка не может превышать 2% (п.1.1 ст.380 НК РФ).

Как рассчитать и уплатить налог на имущество при УСН?

За налоговый период налог рассчитывается следующим образом:

По итогам отчетного периода (если установлен) организация рассчитывает авансовый платеж (п. 12 ст. 378.2 НК РФ):

При этом необходимо учитывать фактическое время нахождение объекта недвижимости в собственности организации (п. 5 ст. 382 НК РФ).

Налог уплачивается по месту нахождения каждого объекта недвижимости в сроки, установленные законодательством субъекта РФ (п. 13 ст. 378.2, п. 1 ст. 383 НК РФ). Посмотреть сроки уплаты налога для своего региона можно с помощью Календаря на нашем сайте.

Как отчитаться по налогу на имущество

Не позднее 30-го числа месяца, следующего за отчетным периодом, организация представляет в инспекцию Налоговый расчет по авансовому платежу по налогу на имущество организаций, а не позднее 30 марта – Налоговую декларацию по налогу на имущество организаций за истекший год (п.п. 2, 3 ст.386 НК РФ).

Какое имущество облагается налогом по кадастровой стоимости

В ст. 374 НК РФ перечислено имущество организаций, облагаемое налогом. В 2014‑2015 годах ст. 378.2 дополнила этот список имуществом, облагаемым налогом исходя из кадастровой стоимости. К нему относятся:

- административно-деловые центры,

- торговые центры,

- нежилые помещения, которые могут использоваться или фактически используются как офисные или торговые площади,

- жилые дома и помещения, даже если они учитываются на балансе организации не как основные средства, а как товар или вложения в нематериальные активы.

Отсутствие госрегистрации не освобождает от налога (см. п. 52 Методических указаний по бухучету основных средств), как и консервация, поскольку она не является основанием для вывода объекта из состава основных средств.

Вопрос. У организации на 41 счете числятся жилые дома. Нужно ли платить налог на имущество? По кадастровой или по среднегодовой стоимости?

Ответ. Минфин России в письме от 27.02.15 № 03-05-05-01/9954 разъяснил: жилые дома и помещения, не являющиеся основными средствами, не включаются в региональный перечень объектов недвижимого имущества, но облагаются налогом по кадастровой стоимости, если в регионе принят соответствующий закон. Если закон не принят, налог на имущество по ним организация не платит.

Как считать налог на имущество при отсутствии кадастровой стоимости объекта

Закон субъекта РФ, устанавливающий особенности определения налоговой базы исходя из кадастровой стоимости недвижимости, может быть принят только после утверждения субъектом РФ результатов определения кадастровой стоимости.

После принятия указанного закона переход к определению налоговой базы в отношении объектов недвижимого имущества как их среднегодовой стоимости не допускается.

В Перечень объектов, облагаемых по кадастровой стоимости, должны включаться объекты недвижимого имущества, указанные в подпунктах 1 и 2 пункта 1 статьи 378.2 НК, в отношении которых определена их кадастровая стоимость.

В случае, если кадастровая стоимость вышеназванных объектов недвижимости была определена в течение налогового (отчетного) периода или указанный объект не включен в Перечень по состоянию на 1 января года налогового периода, определение налоговой базы и исчисление суммы налога (суммы авансового платежа по налогу) по текущему налоговому периоду в отношении данного объекта недвижимого имущества осуществляются в порядке, предусмотренном главой 30 НК, без учета положений статьи 378.2 НК.

Если кадастровая стоимость объекта недвижимости, в том числе включенного в Перечень, не определена в течение налогового периода, то положения статьи 378.2 НК не подлежат применению в отношении такого объекта недвижимости.

Внесение изменений органом власти субъекта РФ в вышеназванный Перечень возможно при условии, если такие объекты не отвечают установленным статьей 378.2 НК условиям, в том числе когда отсутствует кадастровая стоимость объекта недвижимого имущества.

Такие разъяснения дает Минфин в письме № 03-05-04-01/476 от 11.01.2018.

Движимое имущество, принятое к учету до и после 1 января 2013 года

Налогообложение движимого имущества не имеет отношения к кадастровой стоимости, но вызывает вопросы. И здесь нередко допускаются ошибки. Все несложно, если проследить за изменениями Налогового кодекса:

- до 01.01.2015 движимое имущество, принятое к учету после 01.01.2013, не признавалось налогооблагаемым;

- с 01.01.2015 Федеральный закон от 24.11.2014 № 366-ФЗ отменил для этих основных средств статус необлагаемых налогом и «отправил» их в ст. 381 НК РФ — к имуществу, освобожденному от налогообложения по льготе.

Это означает, что теперь такие основные средства отражаются в декларации: остаточная стоимость — в разделе 2 расчета в составе объекта налогообложения и в числе льготируемого имущества. А налоговики при камеральной проверке вправе потребовать документы, подтверждающие льготу.

Льгота распространяется не на все движимые основные средства, принятые к учету после 01.01.2013. В письме от 09.02.2015 № 03-05-05-01/5111 Минфин уточнил содержание п. 25 ст. 381 НК РФ. Если имущество было принято на учет в результате реорганизации или ликвидации, приобретено у взаимозависимых лиц в течение 2013‑2014 годов, с 01.01.2015 оно признается объектом налогообложения по налогу на имущество организаций и не подпадает под льготу.

Движимое имущество, принятое к учету до 01.01.2013, по-прежнему облагается налогом на общих основаниях.

Вопрос. Организация на УСН, на балансе из имущества только автомобили, но они приняты к учету до 01.01.2013. Поэтому налог на имущество не платим?

Ответ. Не платите, но по другой причине. Движимое имущество, принятое на учет до 01.01.2013, облагается налогом по остаточной стоимости. Но поскольку организация применяет УСН, она платит налог только по имуществу, облагаемому по кадастровой стоимости.

Анна Сатдарова, эксперт онлайн-сервиса Контур.Бухгалтерия

Ответ

Если вы не хотите выездной проверки и штрафа за непредставление документов , то лучше выполнить требование налоговой. Таким образом вы подтвердите, что правомерно не включили стоимость движимого имущества в налоговую базу за I квартал 2015 г. и возможно, убедившись в этом, инспекция не станет запрашивать документы в таком объеме при проверке каждой следующей отчетности по налогу на имущество. В любом случае помните, что однажды полученные от вас документы инспекция не вправе требовать повторно .

Примечание. Такие требования получили многие организации. И в некоторых задаются вопросом: можно ли отбиться, сославшись на то, что это не та налоговая льгота, заявление которой позволяет налоговикам истребовать подтверждающие ее документы в рамках камеральной проверки . Рассуждают тут так. По определению из первой части НК РФ налоговая льгота — это преимущество, предоставленное отдельной категории налогоплательщиков, включая возможность не уплачивать налоги или уплачивать их в меньшем размере . А тут от налога освобождено имущество, которое может быть у любого налогоплательщика.

На наш взгляд, такой аргумент вряд ли поможет. Ведь можно сказать, что таким образом выделена отдельная категория налогоплательщиков — организации, которые имеют движимое имущество 3-й и следующих групп, принятое ими на учет с 01.01.2013 не в результате реорганизации, ликвидации, передачи между взаимозависимыми лицами. Им и предоставляется льгота в виде освобождения такого имущества от налога.

подп. 8 п. 4 ст. 374 НК РФ

подп. 8 п. 4 ст. 374 НК РФ; Классификация, утв. Постановлением Правительства РФ от 01.01.2002 № 1.

п. 3 ст. 258 НК РФ.

п. 1 ст. 374, п. 25 ст. 381 НК РФ.

п. 12 ст. 258 НК РФ.

п. 7 ст. 258 НК РФ.

п. 3 ПБУ 6/01.

пп. 1, 2 ст. 375 НК РФ.

ст. 378.2 НК РФ.

ст. 384 НК РФ.

ст. 385 НК РФ.

подп. 1 п. 7 ст. 378.2 НК РФ.

п. 3 ст. 58, п. 3 ст. 76 НК РФ; Письмо ФНС России от 11.12.2014 № ЕД-4-15/25663.

п. 3 ст. 88 НК РФ.

п. 1 ст. 373, п. 2 ст. 346.11 НК РФ.

п. 1 ст. 386, п. 2 ст. 80, ст. 81 НК РФ.

ст. 78 НК РФ.

Письма ФНС России от 19.10.2011 № ЕД-3-3/3432@, от 04.07.2011 № ЕД-4-3/10764.

п. 1 ст. 81 НК РФ.

ст. 120 НК РФ.

Постановление Президиума ВАС РФ от 15.02.2002 № 5803/01.

п. 1 ст. 126 НК РФ.

Письмо ФНС России от 12.02.2013 № БС-4-11/2301@.

п. 1 ст. 80 НК РФ.

п. 1 ст. 386 НК РФ.

п. 1 ст. 373 НК РФ.

п. 25 ст. 381 НК РФ.

Письмо Минфина России от 30.03.2015 № 03-05-05-01/17326.

абз. 3 ст. 2 Федерального закона от 29.10.1998 № 164-ФЗ.

п. 1 ст. 374 НК РФ.

Инструкция, утв. Приказом Минфина России от 31.10.2000 № 94н.

Письмо Минфина России от 15.05.2006 № 03-06-01-04/101.

Письмо ФНС России от 01.06.2015 № БС-4-11/9319@.

п. 1 ст. 126 НК РФ.

п. 5 ст. 93 НК РФ.

п. 6 ст. 88, пп. 1, 3 ст. 93 НК РФ.

п. 1 ст. 56 НК РФ.

Полный текст статьи читайте в журнале «Главная книга», № 14, 2015.

21 августа 2015

Вернуться к списку статей

Кадастровая стоимость недвижимости не определена: что с налогом на имущество

Может случиться так, что объект недвижимости уже включен в «кадастровый» перечень, а вот его кадастровая стоимость еще не определена. Возникает вопрос: как организации посчитать налог на имущество по такому объекту.

Как известно, в субъектах РФ, где принят закон, устанавливающий особенности определения базы по налогу на имущество исходя из кадастровой стоимости, ежегодно формируются перечни объектов недвижимости, облагаемых имущественным налогом по кадастру. При исчислении налога в отношении недвижимости из такого перечня используется кадастровая стоимость, определенная на 1 января налогового периода.

Налоговым законодательством установлено, что если недвижимость не попала в «кадастровый» перечень или ее кадастровая стоимость была определена в течение налогового (отчетного) периода, то налог на имущество по такому объекту недвижимости не может исчисляться из кадастровой стоимости. Совершенно логично, что эта норма распространяется также на недвижимое имущество, кадастровая стоимость которого не определена вообще.

При этом в НК прямо сказано, что после принятия в субъекте «кадастрового» закона, определение базы по налогу на имущество по административно-деловым и торговым центрам, а также офисным помещениям (т.е. недвижимости, которая включается в «кадастровый» перечень) исходя из их среднегодовой стоимости не допускается.

Исходя из всего этого Минфин пришел к выводу, что если недвижимость включена в перечень, но ее кадастровая стоимость не определена, то налог на имущество не нужно платить вовсе.

Новостная рассылка для бухгалтера

Ежедневно мы отбираем важные для работы бухгалтера новости, экономя ваше время.

Получайте бесплатную рассылку бухгалтерских новостей на электронную почту.

Нежилое помещение усн не основное средство налог на имущество

Налог на имущество при УСН с 2017 года Применяя УСН, организация должна уплачивать налог на имущество в 2017 году по тем объектам недвижимости, налоговая база по которым определяется как их кадастровая стоимость (п. 2 ст. 346.11 НК РФ). Для российских организаций к таким объектам относятся (п. 1 ст. 378.2 НК РФ):

- административно-деловые центры и торговые центры (комплексы) и помещения в них;

- нежилые помещения, предназначенные для размещения офисов, торговых объектов, объектов общественного питания и бытового обслуживания или фактически используемые для этих целей;

- жилые дома и жилые помещения, не учитываемые на балансе в качестве объектов основных средств.

Конкретный перечень из указанных выше объектов недвижимости (кроме жилых домов и жилых помещений) определяется соответствующим субъектом РФ и размещается на официальном сайте в Интернете.

Налог на имущество при усн в 2018 году

Индивидуальные предприниматели, а также организации, которые применяют УСН, освобождаются от ряда налогов. В числе налогов, которые «упрощенцы» не платят – налог на имущество. Тем не менее, существуют некоторые исключения. Из статьи вы узнаете, какие налоги платят и не платят на УСН, кто и как должен уплачивать налог на имущество при УСН в 2018 году. Какие налоги обязательны для уплаты на «упрощенке»? Организации и индивидуальные предприниматели, у которых есть в собственности земельные участки, которые признаны объектами налогообложения, обязаны уплачивать земельный налог. В данном случае это касается и тех предпринимателей, которые работают на Упрощенной системе налогообложения. В соответствии со статьей 358 Налогового кодекса, индивидуальные предприниматели и организации, у которых зарегистрированы транспортные средства, должны платить транспортный налог.

Налог на имущество при усн ип, ооо

Это обусловлено полугодовым налоговым периодом, законодательно установленным для этого режима. Сельхозтоваропроизводители, применяющие упрощенный режим ЕСХН, самостоятельно не рассчитывают налог на имеющиеся основные фонды, поскольку функционируют исключительно как индивидуальные предприниматели, т. е. физические лица. Алгоритм расчетов с ИП мы рассмотрим ниже. Какие объекты подлежат налогообложению Заметим, что облагается только недвижимость специфического характера, оцененная по кадастровой стоимости. Рассмотрим, какие объекты основных средств подпадают под налогообложение, познакомимся с тем, как и по каким ставкам исчисляют ИП и ООО на УСН налог на имущество.

Жилье как основное средство не облагается налогом на имущество при усн

Выдать увольняющемуся работнику копию СЗВ-М нельзя Согласно закону о персучете работодатель при увольнении сотрудника обязан выдать ему копии персонифицированных отчетов (в частности, СЗВ-М и СЗВ-СТАЖ). Однако эти формы отчетности списочные, т.е. содержат данные обо всех работниках.

Если кадастровая стоимость недвижимости на момент ее продажи отсутствует, то для исчисления НДФЛ используется цена сделки

Налоговики разъяснили, что в целях обложения НДФЛ сумма дохода от продажи объекта недвижимости определяется исходя из цены сделки, установленной продавцом и покупателем в договоре купли-продажи, если кадастровая стоимость недвижимости на момент перехода права собственности отсутствует (письмо ФНС России от 12 сентября 2017 г. № БС-4-11/18180@).

В рассмотренном примере налогоплательщик в 2016 году приобрел право собственности на объект недвижимого имущества и в этом же году продал его. Учитывая, что данный объект имущества находился в собственности налогоплательщика менее минимального предельного срока владения объектом недвижимого имущества, доход от его продажи не освобождается от обложения НДФЛ. Кадастровая стоимость объекта была утверждена Постановлением Правительства Амурской области от 29 ноября 2016 года.

Напомним, что, начиная с 1 января 2016 года в Налоговом кодексе применяется норма, в соответствии с которой определяются особенности освобождения от налогообложения доходов от продажи объектов недвижимого имущества, приобретенных в собственность после этого срока (ст. 217.1 НК РФ в редакции Федерального закона от 29 ноября 2014 г. № 382-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации»).

Так, в случае, если доходы налогоплательщика от продажи объекта недвижимого имущества меньше, чем кадастровая стоимость этого объекта по состоянию на 1 января года, в котором осуществлена госрегистрация перехода права собственности на продаваемый объект недвижимого имущества, умноженная на понижающий коэффициент «0,7», то в целях налогообложения доходы налогоплательщика от продажи объекта принимаются равными кадастровой стоимости этого объекта по состоянию на 1 января года, в котором осуществлена госрегистрация перехода права собственности на соответствующий объект недвижимого имущества, умноженной на понижающий коэффициент «0,7» (п. 5 ст. 217.1 НК РФ).

При этом в случае, если кадастровая стоимость объекта недвижимого имущества не определена по состоянию на 1 января года, в котором осуществлена госрегистрация перехода права собственности на объект, то новый порядок определения доходов не применяется (абз. 2 п. 5 ст. 217.1 НК РФ).

В свою очередь, согласно разъяснениям, содержащимся в п. 18 Постановления Пленума Верховного Суда Российской Федерации от 30 июня 2015 г. № 28 «О некоторых вопросах, возникающих при рассмотрении судами дел об оспаривании результатов определения кадастровой стоимости объектов недвижимости», в целях налогообложения нормативные правовые акты субъектов Федерации об утверждении результатов определения кадастровой стоимости вступают в силу как акты законодательства о налогах и сборах в порядке, установленном ст. 5 НК РФ, не ранее чем по истечении одного месяца со дня их официального опубликования и не ранее 1-го числа очередного налогового периода.

Узнать, как рассчитывается имущественный вычет при продаже квартиры, можно в «Энциклопедии решений. Налоги и взносы» интернет-версии системы ГАРАНТ. Получите полный доступ на 3 дня бесплатно!

В связи с чем ФНС России не поддерживает позицию Управления ФНС России о возможности применения кадастровой стоимости в рассмотренном случае по состоянию на 1 января 2016 года. Таким образом, в рассматриваемой ситуации в целях обложения НДФЛ сумма дохода от продажи объекта недвижимости должна быть определена исходя из цены сделки, установленной продавцом и покупателем в договоре купли-продажи.