Как уменьшить амортизационные отчисления с основных средств

Как известно, с 2013 года компании на УСН обязаны вести бухгалтерский учет и сдавать по итогам года бухгалтерскую отчетность. В связи с этим компании могут столкнуться с некоторыми трудностями в отражении финансового результата, потому что он может оказаться отрицательным. Причиной убытка могут быть амортизационные отчисления по основным средствам, т.к. порядок учета основных средств у компаний на УСН отличается в налоговом и бухгалтерском учете. Рассмотрим ситуацию более подробно.

Убыточное оборудование

Компания «Морозко» находится на упрощенной системе налогообложения с объектом «доходы, уменьшенные на величину расходов», и занимается приобретением холодильного оборудования с его последующей сдачей в аренду. Все оборудование учитывается на балансе компании. Как известно, расходы на приобретение оборудования принимаются в налоговом учете равными долями в течение года. В бухгалтерском учете имущество амортизируется в течение всего срока его использования ежемесячно. В рассматриваемом случае сумма амортизации основных средств превышает доход, получаемый компанией в ходе своей деятельности. Соответственно, существует риск, что компания закончит год с бухгалтерским убытком, что может послужить негативным фактором для получения кредита, участия в тендерах и пр. Более того, если компания увеличит обороты и будет активно закупать оборудование, она может потерять право применять упрощенную систему налогообложения, т.к. остаточная стоимость основных средств может превысить 100 млн. рублей.

Далее рассмотрим несколько способов, как можно уменьшить амортизационные отчисления по основным средствам:

- Провести переоценку стоимости ОС в сторону уменьшения. Следует иметь ввиду, что если компания провела переоценку хотя бы раз, затем ее придется делать регулярно в начале года.

- Проведение реконструкции или капитального ремонта ОС. Длительность таких работ должна быть больше года.

- Перевод оборудования на консервацию. Срок консервации должен быть не менее трех месяцев и соответственно на период консервации данное оборудование не должно использоваться в производственных процессах.

Последние два способа возможны только в том случае, если основные средства временно не используются компанией в своей деятельности. Как же быть с теми из них, которые компания изначально планирует приобрести для последующей сдачи в аренду?

Калькулятор онлайн амортизации методом снижаемого остатка

Учет основных средств Все методы начисления амортизации основных средств подразделяются на линейные и нелинейные. О линейном способе начисления амортизации подробно поговорили в этой статьей. Здесь подробно остановимся на нелинейном методе расчета – метод уменьшаемого остатка.

С помощью этого метода осуществляется ускоренная амортизации основных средств. Чем удобен этот способ начисления? В каких случаях его выгоднее применять? Ниже представлен пример расчета амортизационных отчислений ускоренным методом.

В отличие от линейного метода расчета для исчисления амортизации способом уменьшаемого остатка берется остаточная стоимость объекта. Остаточная стоимость считается путем вычитания из первоначальной (или восстановительной) стоимости объекта начисленной амортизации.

То есть остаточная стоимость равна разности значения по дебету счета 01 и кредиту счета 02.

Рассчитать амортизацию онлайн методо уменьшающего статка

Расчет осуществляется на основании натурального показателя (допустим, машино-час эксплуатации оборудования).

- Способ уменьшаемого остатка. Сумма за каждый период равна конечной стоимости, помноженной на определенный процент. Ежегодно амортизацию начисляют в начале периода.

- Списание стоимости по сумме количества лет срока эксплуатации.

- В соответствии с законодательством предприятия могут самостоятельно выбирать способ учета амортизации. Самым простым считается линейный метод.

ПБУ 14/2007): АМ = ОМ * К / СПИО где ОМ – остаточная стоимость объекта НМА на начало месяца; К – коэффициент не выше 3, установленный организацией; СПИО – срок полезного использования, оставшийся на начало месяца, за который считается амортизация.

Калькулятор расчета амортизации основных средств

- Стоимость объекта ОС на начало года.

- Срок полезного использования объекта ОС.

- Коэффициент ускорения.

Расчет амортизации способом уменьшаемого остатка – пример Предположим, к станку из первого примера организация решила применить коэффициент ускорения, равный 1,8, первоначальная стоимость — 423 000 руб., срок полезного использования — 8 лет.

Годовой процент амортизации, как было рассчитано выше, — 100 % : 8 = 12,5 %. Делаем поправку на коэффициент ускорения — 12,5 % * 1,8 = 22,5 %.

Поэтому рассчитывать в дальнейшем ежемесячную амортизацию будем с помощью деления остаточной стоимости на 12.Ежем. А. = 25920 / 12 = 2160. В результате этих расчетов стоимость объекта основного средства полностью спишется, остаточная стоимость будет равна 0, объект можно списать со счета 01.

Разберём на примере, как начислять амортизацию способом уменьшаемого остатка. Исходные данные:- сумма, затраченная на приобретение основного средства, – 50000 руб.;- срок полезного использования – 5 лет;- установленный бухгалтерией коэффициент ускорения – 2.

Вычислить размер амортизационного взноса можно двумя способами: используя месячную норму (срок службы перевести в месяцы) или рассчитав годовую, а затем разделив полученную сумму на 12.

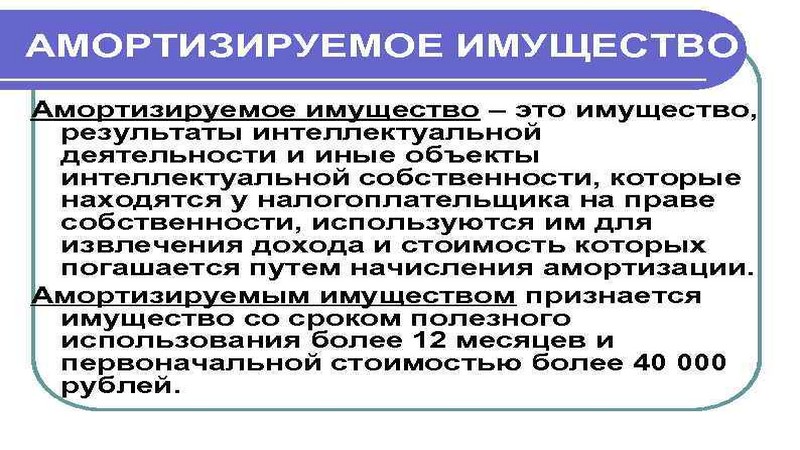

Амортизация начисляется отдельно по каждому объекту амортизируемого имущества.Начисление амортизации по объекту амортизируемого имущества начинается с 1-го числа месяца, следующего за месяцем, в котором этот объект был введен в эксплуатацию.

Начисление амортизации по амортизируемому имуществу в виде капитальных вложений в объекты арендованных основных средств, которое в соответствии с настоящей главой подлежит амортизации, начинается у арендодателя с 1-го числа месяца, следующего за месяцем, в котором это имущество было введено в эксплуатацию, но не ранее месяца, в котором арендодатель произвел возмещение арендатору стоимости указанных капитальных вложений, у арендатора — с 1-го числа месяца, следующего за месяцем, в котором это имущество было введено в эксплуатацию.

https://www.youtube.com/watch?v=SuOtmbNGCgk

Амортизация начисляется отдельно по каждому объекту амортизируемого имущества.Начисление амортизации по объекту амортизируемого имущества начинается с 1-го числа месяца, следующего за месяцем, в котором этот объект был введен в эксплуатацию.

Как рассчитать амортизацию: 4 метода начисления Остаточная стоимость основных средств это разность между первоначальной стоимостью и начисленной амортизацией.

Общая формула расчета амортизационных отчислений: Стоимость (первоначальная либо остаточная) * норма амортизации / 100 %.

Внимание

Следовательно, именно эту сумму нужно вычесть для того, чтобы получить стоимость станка на конец первого отчетного года: 423 000 – 52 875 = 370 125 руб. Далее амортизация рассчитывается на основе этой цифры: 12,5 % от 370 125 руб. Он применяется к имуществу:

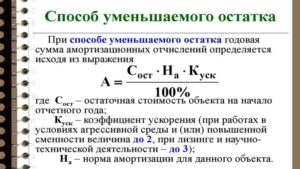

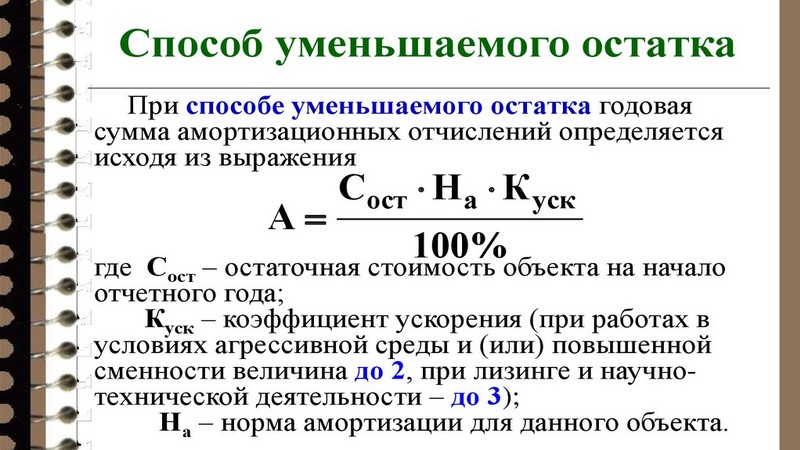

Формула амортизации методом уменьшаемого остатка

Базовой величиной в расчете является остаточная стоимость объекта. Она определяется разницей его цены, по которой было приобретено имущество и введено в эксплуатацию, и ранее списанной амортизации.

Чтобы произвести расчет, необходимо знать значение нормы амортизации. Параметр определяется исходя из срока полезной эксплуатации объекта. Коэффициент износа равен частному ста процентов и срока службы эксплуатации имущества. Он может быть выражен в различных единицах измерения, идентифицирующих временной параметр. Их выбор определяется периодом, за который производится начисление.

Что такое амортизация имущества

Что такое амортизация имущества

Коэффициент ускорения определяется уполномоченным к таким решениям специалистом предприятия самостоятельно. Его значение должно быть зафиксировано в применяемой компанией учетной политике.

Для определения величины списания необходимо остаточную стоимость объекта умножить на норму износа и коэффициент ускорения. Полученное значение следует разделить на 100.

Амортизационные отчисления списываются каждый месяц. Сумма износа за годовой период понадобится для определения стоимости объекта, которую еще предстоит перевести в категории расходов.

Практическое применение

Рассмотрим, как действует способ уменьшаемого остатка. Исходные данные следующие:

- 50 тысяч рублей – сумма на покупку ОС;

- 5 лет – период полезной эксплуатации;

- коэффициент ускорения – 2.

Расчет можно осуществлять двумя методами. В первом случае период службы переводится в месяцы сразу. Во втором – рассчитывается годовая сумма, а затем делится на 12. Для вычисления понадобятся и одни, и другие цифры. Дело в том, что амортизация осуществляется каждый месяц, а для определения остаточной стоимости нужна годовая сумма. В первую очередь рассчитывается норма. Она составляет 20 %/год (100 %/5 лет) либо 1.67 %/мес. (100 %/60 или 20 %/12). С учетом Ку=2 норма изнашивания за год и получается 40 %, а за месяц – 3.34 %.

Применяя способ уменьшаемого остатка, расчет можно осуществить за каждые 12 месяцев отдельности:

- В первый год искомая стоимость равняется первоначальной. Величина списания: 50 тысяч рублей х 40/100 = 20 000 или 1670 р/мес.

- На второй год начисление начинается с определения остаточной стоимости. Она составит 50 000 – 20 000 = 30 000 рублей. Далее, используя формулу, получаем: 30 000 х 40/100 = 120 000 или 1 000 р/мес.

- За третий год расчет осуществляется аналогичным образом. В итоге получается 7200 р/год или 600 р/мес.

- На январь следующего (четвертого) года остаток первоначальных расходов на покупку ОС составляет 10 800 р. Подставляя в формулу значения, получаем сумму 4320 р/год или 360 р/мес.

- На начало последнего года стоимость составляет 10800 – 4320 = 6480 р. Получившаяся цифра – это 13 % от цены ОС, учтенной при постановке объекта на баланс. На этом этапе расчета следует обратиться к налоговым нормам. В соответствии с 259-й статьей НК в момент достижения балансовой стоимости 20 % от первоначальной метод вычисления изменяется. Для сохранения ежемесячного графика погашения отчислений и списания понесенных расходов на имущество в полном объеме остаток следует распределить по количеству месяцев до окончания эксплуатации. Таким образом, 6480 делится на 12 месяцев. В результате получается сумма износа в месяц на последний год эксплуатации – 540 рублей.

На протяжении всего эксплуатационного периода балансовая стоимость имущества уменьшается на амортизационную сумму. Это будет продолжаться, пока она не достигнет нулевого значения. Здесь необходимо отметить один важный момент: если предприятие выбирает способ уменьшаемого остатка, применять его следует на протяжении всего эксплуатационного срока. Он действует с даты оприходования и до завершения расчета износа. В качестве основания для прекращения начисления амортизации выступает полное погашение цены имущества либо его снятие с баланса. Не следует забывать, что выбранный предприятием метод должен быть обязательно закреплен в финансовой политике.

Методы амортизации основных средств и невещественных активов

В учете при системе общего налогообложения существует всего четыре варианта перечисления. Линейно, по значению суммы чисел лет периода годного пользования, в пропорции к объему произведенного продукта и начисление амортизации способом уменьшаемого остатка. Примером наиболее простого варианта перечисления является линейный, поэтому данный метод применяется чаще других. Фирма должна выбрать один из методов перечисления и подтвердить данный выбор, закрепив его в учетной политике. В дальнейшем перечисление будет производиться только по одному выбранному варианту. Периодичность перечисления строго регулирована и равняется одному месяцу.

Если при системе общего налогообложения периоды перечисления амортизации определяются действующим законодательством, то при специальном режиме общество может само выбрать время перечисления. Вариант, являющийся ответом на вопрос, как начислять амортизацию при специальном режиме, очень прост. Значение цены купленного объекта делится равными долями на три, два или один квартал. Все значение покупки гасится за год. Если объект был приобретен в первой четверти (квартале) года, то значение цены распределяется на три последующих четверти. Если покупка была совершена во второй четверти, то — на две последующих. Если фирма приобрела актив в конце года, всю сумму приобретения можно погасить сразу. Как видно из написанного выше, вариантов и специальных формул начисления амортизации при специальном режиме как таковых нет.

Как рассчитать амортизацию способом уменьшаемого остатка?

- Для начала, нам нужно выяснить, величину остаточной стоимости нашего объекта. Для этого нужно взять первоначальную стоимость оборудования и ввод его в эксплуатацию и отнять от этого уплаченная на момент расчетов стоимость.

- Далее, нам понадобится норма амортизации, для этого нам необходимо знать срок эксплуатации имущества. Рассчитать этот показатель не составит труда, нам нужно взять 100% и поделить их на срок, который прослужит оборудование в месяцах или же годах, в зависимости от типа устройства.

- И последнее, что нам понадобится в этом расчете, это коэффициент ускорения. Его предприятие устанавливает самостоятельно, а потому фиксирует в документах в учетах бухгалтерии.

Преимущества и недостатки

Любой способ начисления амортизации имеет свои недостатки и достоинства. Их наличие обусловлено спецификой применения каждого из них.

К положительным моментам использования данного метода можно отнести:

- возможность включения большей части затрат на приобретение актива в стоимость продукции в течение первой половины срока эксплуатации;

- обеспечение наибольшей эффективности вложений в основные фонды;

- возможность использования для начисления износа производственного оборудования.

Недостатками являются следующие моменты:

- невозможность списания всей остаточной стоимости актива;

- метод нельзя применять к расчёту износа техники, срок эксплуатации которой составляет менее трёх лет;

- нельзя рассчитывать амортизацию всех легковых автомобилей, находящихся в составе имущества предприятия, только такси и служебных;

- нецелесообразно использовать для начисления износа мебели, а также зданий и сооружений;

- нельзя применять к оборудованию, которое используется для производства определённых ограниченных видов продукции.

Все нюансы начисления амортизации линейным способом рассмотрены в этой статье.

Что собой представляет балансовая стоимость основных средств — читайте .

Проводки по перечислению амортизации

Проводки по перечислению могут иметь разный вид, в зависимости от ситуации, и от того, где именно используется актив.

Дбт 08 Кдт 02 – по объекту, используемому в строительстве и реконструкции на территории фирмы.

Дбт 20 Кдт 02 – по объекту, используемому в основном производстве.

Дбт 23 Кдт 02 – по объекту, используемому во вспомогательном производстве.

Дбт 25 Кдт 02 – по общепроизводственному объекту.

Дбт 26 Кдт 02 – по общехозяйственному объекту.

Дбт 29 Кдт 02 – по объекту, используемому в обслуживающем производстве.

Дбт 44 Кдт 02 – по объекту, используемому в торговле.

Дбт 79.1 Кдт 02 – по объекту, переданному от главной фирмы филиалу или, наоборот, от филиала главной фирме.

Дбт 83 Кдт 02 – увеличение по объекту, если его цена изменилась после переоценки.

Дбт 91.2 Кдт 02 – по объекту, который передали в аренду.

Дбт 97 Кдт 02 – по объекту, если он используется в работах, траты на которые расцениваются как затраты будущих периодов

В данных проводках был использован счет 02. Но вместо него может использоваться и счет 05.

Преимущества и недостатки

Преимуществами нелинейного способа амортизации является возможность быстро списать имущество, использование которого эффективно в первые годы эксплуатации.

Такое решение позволяет средства амортизационного фонда направить на приобретение нового оборудования, что увеличивает производительность и обеспечивает стабильность результатов предпринимательской деятельности.

Амортизация методом уменьшаемого остатка

Руководитель проекта имеет возможность самостоятельно принимать решения о скорости переноса стоимости в категорию расходов. Недостатком способа списания является невозможность его применения в отношении всех видов имущества ввиду наличия ограничений.

При определении амортизации имущественных объектов представителями бизнеса часто применяется метод уменьшаемого остатка. Списание стоимости производится с первого числа месяца, следующего за месяцем, в котором была совершена покупка. Операция проводится до момента, когда остаточная величина будет равняться нулю, или до снятия объекта с баланса компании по документально обоснованной причине.

https://youtube.com/watch?v=F0VtWLzXnrg

Целесообразно ли списывать стоимость методом уменьшаемого остатка

Использование этой методики подразумевает неравномерное погашение средств, затраченных на приобретение актива за срок его полезного использования. Эта методика позволяет значительно ускорить процесс амортизации средств за счет использования специальных коэффициентов. Согласно установленным правилам, коэффициент ускорения варьируется от одного до двух с половиной процентов. В случае с оборудованием, приобретенным в лизинг, допускается увеличение нормы изнашивания в несколько раз. Основываясь на вышесказанном можно сделать вывод, что применение нелинейных способов расчета амортизации позволяет компенсировать большую часть расходов в первые годы использования объектов.

Выработка ресурсов приводит не только к снижению результативности работы, но и к увеличению расходов на ремонтные работы

Важно отметить, что подобные активы могут выработать свой ресурс задолго до окончания эксплуатационного срока. Снижение производственной мощности оказывает негативное влияние на величину получаемой прибыли

В этом случае владельцу актива необходимо в течение короткого отрезка времени списать издержки на приобретение актива и приобрести новую технику на средства, взятые в амортизационном фонде.

Нужно обратить внимание на тот факт, что использовать рассматриваемую методику можно далеко не во всех ситуациях. Этот метод составления расчетов запрещено использовать в отношении следующих активов:

- Производственные агрегаты, где срок полезной эксплуатации составляет менее трех лет.

- Уникальные виды производственной техники.

- Офисное оснащение и объекты недвижимого имущества.

- Легковые автомобили.

Метод уменьшаемого остатка — рассчитываем с коэффициентом

Возьмем за основу для примера данные об оборудовании из начала статьи. Его начальная стоимость 654 000 руб., период полезного использования — 10 лет, коэффициент — 1,7.

Процент амортизации на год, как было определено ранее, составит:

100% / 10 = 10%.

С учетом коэффициента ускорения он будет равен:

10% × 1,7 = 17%.

Годовая амортизационная сумма составит:

-

За первый год — 654 000 × 17% = 111 180 руб.

-

За второй год — 92 279,40 руб. Эту сумму получаем следующим образом: остаточную стоимость 654 000 – 111 180 = 542 820 руб. умножаем на 17%.

-

За третий год — 76 591,9 руб. Сумма получилась так: остаточную стоимость 542 820 – 92 279,40 = 450 540,60 руб. умножаем на 17%.

И так далее, пока стоимость основных средств не достигнет нулевого значения.