Как платить и отчитываться?

Оплата производится посредством банковского перевода. При совершении первых трех платежей ФНС не нужно предоставлять никаких отчетных документов. Декларация составляется и подается только по итогам отчетного года, перед совершением четвертого платежа. В свою очередь, декларация может быть подана лично в руки представителю ФНС, бумажным письмом, письмом по электронной почте. За предоставление отчетной документации юридическое лицо будет нести административную ответственность в виде штрафа в размере 300-500 рублей или уголовную, если данное деяние будет рассмотрено как умышленная попытка уклонения от уплаты налогов. Если в ходе разбирательств долг по налогам будет погашен и отчетность в виде декларации подана в ФНС, обвинения будут сняты.

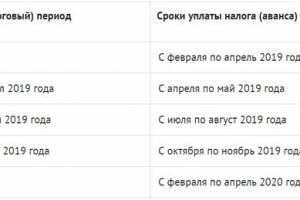

Сроки уплаты налога

За региональными властями остается право определять порядок оплаты (платежи авансом или платежи по итогам прошедшего года) и срок их совершения. Платежи производятся 4 раза в год. Первые три — авансом за текущий (будущий) квартал, четвертый — в начале года, следующего за отчетным периодом. Так, в Нижегородской области, где для юридических лиц установлен авансовый способ оплаты, платежи необходимо производить:

- До 30 апреля — за первый квартал;

- До 31 июля — за второй квартал;

- До 31 октября — за третий квартал;

- До 5 февраля следующего года — оставшуюся сумму.

Четвертый платеж совершается после подачи налоговой декларации в ФНС. Так, юридические лица гарантируют себе, что они не переплатят лишних средств. То есть, в конце отчетного года, в начале следующего, бухгалтерия составляет подробный отчет по итогам налогового периода, где подводит общую сумму транспортного налога, которая должна была быть выплачена за 12 месяцев. От этого показателя отнимаются 3 авансовых взноса, и остается сумма, подлежащая к уплате четвертым платежом.

Транспортный налог для физлиц

Сборы за использование машины с граждан Москвы отличаются от сборов московских компаний. Различается подсчет, а также порядок уплаты налоговых средств:

- физические лица вносят средства в налоговую по полученному уведомлению, а рассчитывают сумму налоговики по сведениям, которые гражданин укажет в декларации;

- физлица самостоятельно уведомляют налоговиков о том, относится ли их машина к дорогостоящим или нет. Измененный реестр находится в и нформации Минпромторга России . Поэтому рекомендуем проверить список, чтобы уточнить, относится ли ТС к дорогостоящим;

- срок уплаты сбора за владение машиной для физлица, которое живет в Москве 2018 года, — 1 декабря включительно;

- налоговики присылают справку с суммой к выплате не ранее чем за месяц до окончания срока. Если же справки долго нет, то есть вероятность просрочки платежа, которая наказывается денежным штрафом. Поэтому о своевременном получении справки в этом случае нужно позаботиться самостоятельно;

- если гражданин вносит средства через онлайн-сервис на официальном портале налоговиков, то на почту уведомления не получит — нужно регулярно проверять личный кабинет на наличие уведомлений;

- выплачиваются средства тремя путями: через личный кабинет на онлайн-портале, в кассу налоговиков, на расчетный счет ФНС.

В остальном транспортный налог в Москве за 2018 и 2019 годы между юр- и физлицами одинаков, в том числе формула подсчета.

Уведомление, по которому гражданин уплачивает транспортный сбор:

Помимо всех коэффициентов при исчислении пошлины, в России применяется налог «Платон». Но его вправе не уплачивать граждане и индивидуальные предприниматели, транспортный сбор которых равен или меньше суммы «Платона», в другом случае — физлицо оплачивает сбор в обязательном порядке.

Если до конца 2018 года правительство не одобрит законопроект, который изменит правила вычисления суммарного размера взноса за авто, то в 2019 году сбор на владение ТС вычисляется по старым правилам и формулам.

Расчёт при возникновении/прекращении собственности

Стабильность во владении транспортом зачастую нарушается. В течение отчётного года машина может как выбыть из собственности, так и наоборот – появится. Когда такое происходит, появляется показатель обладания, отображающий срок владения машиной и долю вхождения этого периода в общий год.

Рассмотрим оба случая и как следует его учитывать в вычислении суммы аванса.

При постановке на учёт:

- до 15 числа – следует учесть возникновение;

- после 15 числа – не следует учитывать.

При снятии автомобиля с учёта:

- до 15 числа – не следует учитывать;

- после 15 числа –следует учесть возникновение.

Компания ООО «СтройДом» владеет крупным грузовым транспортом, мощность которого составляет 432 л.с. Транспорт зарегистрирован в Крыму, в системе «Платон», поэтому ставка составляет 40 рублей (категория грузовые машины при мощности двигателя более 250 л.с.). Автомобиль продан 16.11.17.

Как видим, принципиальных отличий от предыдущего примера два:

- Автомобиль не легковой.

- Имеет место продажа, т.е. снятие с учёта.

Это означает, что следует применить показатель владения. Он будет равен 11/12, т.е. весь ноябрь будет взят в расчёт. При этом первые три квартала налог будет рассчитан в полном виде, так как большегруз тогда ещё не был продан.

Проведём исчисление налога за 2018 год:

432 × 40 × 11/12 = 15840

Но, авансовый платёж равен:

432 × 40 × 0,25 = 4320

Суммарный платёж за 3 квартала составит:

4320 × 3 = 12960

Неполный остаток с общего налога:

15840-12960= 2880 руб.

Таким образом за каждый квартал «СтройДом» оплатит по 4320 рублей, но транспортный налог будет равен 2880 руб.

Порядок и сроки уплаты транспортного налога в Москве

Налог за каждое транспортное средство уплачивается в полных рублях (50 копеек и более округляются до целого рубля, а менее 50 копеек не учитываются) в бюджет города Москвы.

Налогоплательщики-организации уплачивают налог не позднее 05 февраля года, следующего за истекшим налоговым периодом. В течение налогового периода уплата авансовых платежей по налогу налогоплательщиками — организациями не производится.

Срок уплаты транспортного налога за 2018 год для юридических лиц в г. Москве — 05 февраля 2019 года

Граждане уплачивают транспортный налог на автомобиль на основании налогового уведомления, направляемого налоговым органом. Сумма налога на машину определяется налоговыми органами на основании сведений, которые представляются в налоговые органы органами, осуществляющими государственную регистрацию транспортных средств на территории Российской Федерации. Физическими лицами транспортный налог должен быть уплачен в общем порядке в срок не позднее 1 декабря года, следующего за истекшим налоговым периодом, то есть в 2019 году налог уплачивается за 2018 год соответственно по ставкам, установленным на 2018 год, а автомобильный налог за 2019 год — до 01 декабря 2020 года.

Срок уплаты налога для граждан: с 2016 года изменился срок уплаты транспортного налога на автомобиль для физических лиц — теперь налог необходимо оплатить до 01 декабря (ранее срок уплаты устанавливался до 1 октября).

Транспортный налог подлежит уплате в срок не позднее 1 декабря года, следующего за истекшим налоговым периодом. То есть налог на автомобиль за 2017 г. необходимо оплатить до 1 декабря 2018 г., за 2018 г. – до 1 декабря 2019 г. , а за 2019 год — до 1 декабря 2020 года. Если 01 декабря является нерабочим днем, срок уплаты переносится на ближайший рабочий день.

Срок уплаты транспортного налога на автомобиль в г. Москве в 2019 г. — до 02 декабря 2019 г. (налог уплачивается за 2018 г.)

Как правильно рассчитывается авансовый платёж?

Согласно статье 362 Налогового Кодекса, платёжную сумму следует определять, как база, умноженная на ставку и разделённая на четыре. Такая формула учитывает ряд коэффициентов.

Общая формула включает такие показатели:

- база по налогу (отмечают как НБ);

- ставка (НС);

- показатель обладания (ПО);

- показатель повышения (ПП).

В общую формулу для расчёта авансового платежа, все показатели входят таким образом:

АП=0,25×НБ×НС×ПО×ПП

На основании этой формулы легко создать калькулятор авансов, если известна база. Следует помнить, что местные власти не только способны изменять сумму АП, но и динамически менять её ежегодно. Однако исчисляться АП будет всегда одинаково.

Показатель обладания (ПО) отражает уровень владения транспортным средством. В математическом смысле это отношение срока, в течение которого транспорт был зарегистрирован к продолжительности налогового срока.

Показатель повышения (ПП) зависит уже от тонкостей, связанных с самим автомобилем: его год выпуска, средняя цена. Действительные цифры указаны в статье 362 Налогового Кодекса.

Налоговые ставки и показатели, которые необходимо учитывать при подсчёте суммы авансового платежа, устанавливаются местными законодательными институтами. Разработка таковых полностью зависит от ставок и показателей, приписанных в статье 361 Налогового Кодекса. При составлении собственных местных ставок, власти должны руководствоваться всего одним требованием – не увеличивать их более, чем в десять раз.

Начисляются ли пени на авансовый платёж по транспортному налогу, в случае неуплаты или просрочки? Да, при просрочке начинается начисление штрафных процентов, поскольку АП – часть от общей ставки.

Если компания или гражданин не имеют возможности лично оплатить АП, то сделать это может доверенное лицо по поручению плательщика.

Watch this video on YouTube

Ставки транспортного налога в г. Москве

Налоговые ставки налога на авто в Москве устанавливаются соответственно в зависимости от мощности двигателя, тяги реактивного двигателя или валовой вместимости транспортных средств в расчете на одну лошадиную силу мощности двигателя транспортного средства, один килограмм силы тяги реактивного двигателя, одну регистровую тонну транспортного средства или единицу транспортного средства в следующих размерах:

Налоговая ставка (в рублях) на 2017-2018, 2019 годы

Автомобили легковые с мощностью двигателя (с каждой лошадиной силы):

до 100 л.с. (до 73,55 кВт) включительно

свыше 100 л.с. до 125 л.с. (свыше 73,55 кВт до 91,94 кВт) включительно

свыше 125 л.с. до 150 л.с. (свыше 91,94 кВт до 110,33 кВт) включительно

свыше 150 л.с. до 175 л.с. (свыше 110,33 кВт до 128,7 кВт) включительно

свыше 175 л.с. до 200 л.с. (свыше 128,7 кВт до 147,1 кВт) включительно

свыше 200 л.с. до 225 л.с. (свыше 147,1 кВт до 165,5 кВт) включительно

свыше 225 л.с. до 250 л.с. (свыше 165,5 кВт до 183,9 кВт) включительно

свыше 250 л.с. (свыше 183,9 кВт)

Мотоциклы и мотороллеры с мощностью двигателя (с каждой лошадиной силы)

до 20 л.с. (до 14,7 кВт) включительно

свыше 20 л.с. до 35 л.с. (свыше 14,7 кВт до 25,74 кВт)включительно

свыше 35 л.с. (свыше 25,74 кВт)

Автобусы с мощностью двигателя (с каждой лошадиной силы):

до 110 л.с. (до 80,9 кВт) включительно

свыше 110 л.с. до 200 л.с. (свыше 80,9 кВт до 147,1 кВт) включительно

свыше 200 л.с. (свыше 147,1 кВт)

Грузовые автомобили с мощностью двигателя (с каждой лошадиной силы):

до 100 л.с. (до 73,55 кВт) включительно

свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно

свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно

свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно

свыше 250 л.с. (свыше 183,9 кВт)

Другие самоходные транспортные средства, машины и механизмы на пневматическом и гусеничном ходу (с каждой лошадиной силы)

Снегоходы, мотосани с мощностью двигателя (с каждой лошадиной силы)

до 50 л.с. (до 36,77 кВт) включительно

свыше 50 л.с. (свыше 36,77 кВт)

Катера, моторные лодки и другие водные транспортные средства с мощностью двигателя (с каждой лошадиной силы)

до 100 л.с. (до 73,55 кВт) включительно

свыше 100 л.с. (свыше 73,55 кВт)

Яхты и другие парусно-моторные суда с мощностью двигателя (с каждой лошадиной силы):

до 100 л.с. (до 73,55 кВт) включительно

свыше 100 л.с. (свыше 73,55 кВт)

Гидроциклы с мощностью двигателя (с каждой лошадиной силы):

до 100 л.с. (до 73,55 кВт) включительно

свыше 100 л.с. (свыше 73,55 кВт)

Несамоходные (буксируемые) суда, для которых определяется валовая вместимость (с каждой регистровой тонны валовой вместимости)

Самолеты, вертолеты и иные воздушные суда, имеющие двигатели (с каждой лошадиной силы)

Самолеты, имеющие реактивные двигатели (с каждого килограмма силы тяги)

Другие водные и воздушные транспортные средства, не имеющие двигателей (с единицы транспортного средства)

Рассчитать транспортный налог в г. Москве самостоятельно очень просто. Для этого необходимо мощность автомобиля (в л.с.) умножить на ставку налога (второй столбик таблицы).

Обратите внимание, при взимании налога на автомобиль применяются повышенные коэффициенты транспортного налога на дорогостоящие автомобили стоимостью более трех миллионов рублей. Внимание: в связи с тем, что окончательная сумма налога зависит от категории и марки автомобиля, его мощности, мы не рекомендуем пользоваться онлайн-калькуляторами

Наиболее верный расчет достигается простым умножением мощности автомобиля на ставку налога (с учетом повышающих коэффициентов на дорогостоящие автомобили)

Внимание: в связи с тем, что окончательная сумма налога зависит от категории и марки автомобиля, его мощности, мы не рекомендуем пользоваться онлайн-калькуляторами. Наиболее верный расчет достигается простым умножением мощности автомобиля на ставку налога (с учетом повышающих коэффициентов на дорогостоящие автомобили)

Заключение

В зависимости от экономического состояния региона, местные власти выбирают форму оплаты транспортного налога юридическими лицами. Авансовый метод совершения платежей позволяет регулярно пополняться региональному бюджету, что способствует его постоянному поддержанию на приемлемом уровне. Так, в Московской области используется именно авансовый метод, в то время как в самой Москве предусмотрена одноразовая уплата налога по итогам налогооблагаемого периода. Для юридических лиц есть свои выгоды в авансовых платежах: они позволяют компаниям не изымать из своего актива слишком больших сумм, которые требуются для проведения одноразовой оплаты. В то же время — это дополнительная нагрузка на сотрудников бухгалтерии, занимающихся подсчетом размера авансовых платежей.

Советуем почитать:

Оплата транспортного налога юридическими лицами

Рейтинг: 0/5 (0 голосов)